فهرست مطالب

- ترید چیست ؟

- انواع ترید از نظر استراتژی و زمان

- انواع ترید از نظر ابزار مورد معامله

- آربیتراژ ترید چیست ؟

- تریدر چیست ؟

- تفاوت سرمایهگذاری و ترید چیست ؟

- مزایا و معایب ترید چیست ؟

- ابزارها و مهارتهای مورد نیاز برای ترید چیست ؟

- مناسبترین بازار مالی برای ترید چیست ؟

- کپی ترید چیست ؟

- بهترین ابزار تحلیل برای ترید چیست؟

- درآمد ترید چقدر است ؟

- ویژگیهای یک تریدر خوب چیست ؟

- جمعبندی

ترید و معامله در بازارهای مالی، به معنی خرید و فروش داراییهای موجود، برای افزایش سرمایه اولیه با کسب سود از معاملات است. روشهای مختلفی برای ترید وجود دارد و معاملهگری را میتوان از منظر استراتژی معاملهگران و داراییهای مورد معامله به دستههای مختلف تقسیم کرد. تریدرها از روشهای مختلف تحلیل در بازارهای مالی مثل تحلیل تکنیکال و تحلیل فاندامنتال برای درک شرایط بازار و ورود به معاملات ارز دیجیتال و سایر داراییها استفاده میکنند. در این مقاله در کنار پاسخ به سوال ترید چیست و تریدر چیست به بررسی مفهوم ترید و انواع آن در بازارهای مالی میپردازیم و ویژگیهای بازارهای مختلف را برای ترید بررسی میکنیم.

ترید چیست ؟

«ترید» (Trade) به معنی تجارت و مبادله کالاها و خدمات است. در بازارهای مالی ترید به معنی خرید و فروش داراییهای تعریف شده در بازار است. به عنوان مثال، ترید در بازار فارکس به معنی معامله جفت ارز فیات در مقابل هم است. در این حالت، تریدر با پرداخت دلار آمریکا یورو میخرد و با افزایش ارزش یورو، معامله خود را میبندد که در نتیجه آن، مقدار دلارهای وی افزایش مییابد. اگر قیمت یورو نسبت به دلار کاهش یابد در این حالت معاملهگر ضرر میکند.

در بازار ارزهای دیجیتال، ترید میتواند شامل خرید و فروش ارزهای دیجیتال با ارزهای فیات باشد یا اینکه یک رمز ارز نسبت به رمز ارز دیگر مورد معامله قرار بگیرند. به عنوان مثال، شما میتوانید خرید بیت کوین را با دلار انجام دهید. اگر قیمت بیت کوین به صورت دلاری افزایش پیدا کرد در این صورت شما میتوانید با فروش بیت کوین خریداری شده، دلار بیشتری به دست آورید. از نظر پیشبینی جهت حرکت قیمت، ترید را میتوان به دو نوع معامله خرید و معامله فروش تقسیم کرد که در ادامه به بررسی آنها میپردازیم.

معامله خرید ارز دیجیتال

یکی از پاسخهای مناسب برای سوال ترید چیست تقسیم بندی آن از نظر پیشبینی جهت حرکت قیمت است. نوع اول معامله در بازارهای مالی، «معامله خرید» (Long) است. در این معامله تریدر یک دارایی را در قیمت پایین خریداری میکند و در قیمت بالاتر به فروش میرساند و از اختلاف قیمت بین آنها سود کسب میکند. معامله خرید با فروختن دارایی خریداری شده به پایان میرسد و تا زمانی که دارایی خریداری شده فروخته نشده باشد، هیچ سود یا ضرری شناسایی نمیشود. اگر برخلاف تصور معاملهگر، قیمت دارایی خریداری شده کاهش یابد، معاملهگر با فروش آن دچار ضرر میشود و ارزش دارایی او کاهش مییابد.

معامله فروش ارز دیجیتال

احتمالا برای شما هم سوال پیش آمده است که معامله فروش در انواع ترید چیست و چه تفاوتی با فروش داراییها در معامله خرید دارد. «معامله فروش» (Short) به معنی فروختن دارایی خریداری شده در معامله خرید ارز دیجیتال نیست. معامله فروش در واقع نوعی معامله است که در آن به کاربران این امکان داده میشود که از کاهش قیمت داراییها نیز سود ببرند.

فرض کنید شما با تحلیل تکنیکال نمودار رمز ارز بیت کوین را تحلیل کردهاید و به این نتیجه رسیدهاید که قیمت آن در روزهای آتی کاهش مییابد. اگر در بازار تنها امکان معامله خرید باشد، در این حالت شما اگر از قبل بیت کوین خریداری کردهاید آن را میفروشید و منتظر میمانید تا دوباره قیمت روند صعودی بگیرد. در صورتی که از قبل معامله خرید نداشته باشید، در این حالت تشخیص درست نزولی بودن بیت کوین سودی برای شما ندارد و باید منتظر بمانید تا اگر دوباره روند صعودی شد وارد معامله خرید شوید.

معامله فروش، امکان معامله دو طرفه را برای معاملهگران فراهم میکند. فرض کنید قیمت بیت کوین 20 هزار دلار است و شما فکر میکنید قیمت آن تا 15 هزار دلار ریزش خواهد کرد. برای اینکه از این ریزش قیمت سود کنید شما با پول خود یک بیت کوین 20 هزار دلاری از پلتفرم معاملاتی قرض میکنید و آن را در بازار با قیمت روز به فروش میرسانید. با انجام این کار کل پول شما در پلتفرم به 40 هزار دلار میرسد و البته یک بیت کوین هم بدهی شما به صرافی ارز دیجیتال است.

زمانی که قیمت بیت کوین کاهش مییابد و به 15 هزار دلار میرسد، شما معامله خود را به پایان میرسانید. پایان دادن به معامله فروش به این معنی است که بیت کوین فروخته شده را دوباره از بازار خریداری میکنید و قرض خود را به پلتفرم معاملاتی پرداخت میکنید. در این مثال، شما با 15 هزار دلار یک بیت کوین خریداری میکنید و قرض خود را به پلتفرم پرداخت میکنید و مابقی پول که 25 هزار دلار است برای شما خواهد بود. به این ترتیب شما 5 هزار دلار از این معامله فروش سود میکنید.

در صورتی که قیمت بیت کوین پس از باز کردن معامله فروش افزایش یابد و به 25 هزار دلار برسد، شما با پایان دادن به معامله، یک بیت کوین با ارزش 25 هزار دلار خریداری میکنید و در اختیار پلتفرم قرار میدهید. بنابراین پول باقیمانده در حساب شما 15 هزار دلار میشود و 5 هزار دلار ضرر برای شما ثبت میشود. بنابراین در هر دو نوع معامله، امکان کسب سود و ضرر وجود دارد و وجود هر دو نوع این معاملهها باعث کاراتر شدن بازار و واقعیشدن قیمت میشود.

انواع ترید از نظر استراتژی و زمان

در بخش قبل فهمیدیم که ترید چیست و چگونه میتوان از آن به کسب درآمد از ارز دیجیتال و سایر بازارهای مالی پرداخت. تریدرها در بازارهای مالی به روشهای مختلفی معاملات خود را انجام میدهند. این روشها را میتوان بر اساس مدت زمان ماندن در معامله و داراییهای مورد معامله بررسی کرد. هر معاملهگری میتواند بر اساس ویژگیهای روانی خود، زمانی که میتواند به معامله در بازار اختصاص دهد و دانشی که دارد، یکی از انواع روشهای ترید از نظر زمانی را برای خود انتخاب کند. در ادامه این بخش به بررسی کامل انواع روشهای ترید از نظر استراتژی و تایم فریم انجام معامله میپردازیم.

اسکالپ ترید چیست ؟

«اسکالپ ترید» (Scalp trading) یا «ترید اسکلپ» به روشی از ترید گفته میشود که در آن معاملهگر معاملات خود را در یک مدت زمان کم به نتیجه میرساند. این نوع از معاملهگری که به آن نوسانگیری گفته میشود، شامل تعداد زیادی ترید در یک بازه زمانی مشخص است که سود و زیان هر کدام از معاملات در آن کم است اما تعداد بالای معاملات، باعث افزایش میزان سود تریدر میشود.

در ترید اسکلپ از تحلیل تکنیکال استفاده میشود و تحلیل بنیادی در این نوع معامله هیچ تاثیری ندارد. بازه زمانی مورد استفاده در این روش معاملاتی بسیار پایین است و کاربران از نمودارهای قیمتی در بازههای زمانی زیر 15 دقیقه برای این کار استفاده میکنند. با توجه به پایین بودن بازه زمانی نمودارها، دقت تحلیلها نیز در این روشها پایینتر است و به همین دلیل نوسانگیری جزو دسته معاملات پرریسک در بازارهای مالی شناخته میشود.

به دلیل نوسانات بالای قیمت در بازههای زمانی کوتاه مدت، روانشناسی ترید و تجربه کاری بالا برای این نوع از معاملات بسیار مهم و حیاتی است. معاملهگران کم تجربه در مواجهه با نوسانات بالای قیمت در این نوع از معاملات، تصمیمات احساسی و هیجانی میگیرند و همین مساله منجر به ضرر آنها در بسیاری از معاملات میشود. در ابتدای راه معاملهگری، اسکالپ استراتژی مناسبی برای کسب سود نیست.

بهترین داراییها برای انجام معامله اسکالپ، داراییهای با نوسان قیمت بالا و حجم نقدینگی مناسب هستند. نوسان بالای قیمت به معاملهگران امکان افزایش تعداد تریدها در مدت زمان کم را میدهد و نقدینگی بالای دارایی باعث میشود امکان معامله دارایی در قیمتهای مختلف وجود داشته باشد. بازار فارکس از این جهت برای اسکالپ بسیار مناسب است. در بازار ارزهای دیجیتال نیز، رمز ارزهای با ارزش بازار بالا مثل بیت کوین، اتریوم و بایننس کوین از جمله مناسبترین ارزهای دیجیتال برای اسکلپ هستند.

دی ترید چیست ؟

در بخش قبل فهمیدیم که اسکالپ ترید چیست. «دی ترید» (Day Trading) یا «ترید روزانه» روش دیگری از معاملات در بازارهای مالی است که در آن، معاملهگران معاملات خود را در یک روز شروع میکنند و در همان روز به پایان میرسانند. این نوع از معاملهگران هیچ معامله بازی برای روز کاری بعد باز نمیگذارند زیرا اعتقاد آنها بر این است که اخبار و حواشی به وجود آمده در مدتی که آنها به بازار دسترسی ندارند بر روی قیمت تاثیر میگذارد و ممکن است منجر به ضرر آنها شود.

ترید روزانه یکی از روشهایی است که در بازارهای مالی سنتی مطرح شده است. در این بازارها معمولا ساعت کاری مشخصی برای فعالیت معاملهگران وجود دارد و خارج از این ساعت کاری معاملهای انجام نمیشود. در طی مدت زمانی که انجام معامله امکانپذیر نیست، انواع اتفاقات ممکن است در دنیا رخ بدهد که بر قیمت داراییها اثر گذار باشد. بنابراین، داشتن معامله باز در این حالت باعث میشود که در روز کاری بعدی ابتکار عمل در دست معاملهگر نباشد.

در بازارهای مالی جدید مثل بازار فارکس و بازار ارزهای دیجیتال معاملات در 24 ساعت روز قابل انجام است. در ارزهای دیجیتال مربوط به پروژههای بلاک چین این وضعیت به گونهای است که کاربران در تمام روزهای سال و در تمام ساعات ممکن میتوانند به معاملهگری بپردازند. بنابراین، معنی دی ترید در این بازارها متفاوت است و به معاملهگرانی که معاملات خود را در طی 24 ساعت به اتمام میرساننند، دی تریدر گفته میشود.

با توجه به اینکه معاملات باز شده در ترید روزانه در طی یک روز کاری به نتیجه میرسد، این نوع ترید نیز کوتاه مدتی است و تحلیل نمودارها و ورود به معاملات با استفاده از نمودارهای با تایم فریم پایین انجام میشود. در دی ترید از انواع روش های تحلیل تکنیکال برای ورود به معامله استفاده میشود و تحلیل بنیادی به ندرت در این نوع معامله قابل استفاده است. خبرهای مهم اقتصادی که بر روی قیمت اثرگذار هستند نیز در کار این نوع معاملهگران تاثیر گذار است.

ریسک دی ترید به دلیل تایم فریم پایین همچنان بالا است و این روش برای معاملهگران با تجربه و مسلط مناسبتر است. عیب بزرگ این روش این است که اگر معامله به حد سود یا حد ضرر نرسد، معاملهگر مجبور است که معامله را در هر قیمتی که بود ببندد. بنابراین، امکان مدیریت سرمایه و حفظ نسبت حد سود به حد ضرر در این روش وجود ندارد.

سوئینگ ترید چیست ؟

سوئینگ ترید چیست یکی از سوالات رایج کاربران در مورد انواع ترید است. نوع سوم معامله در بازارهای مالی با نام «سوئینگ ترید» (Swing trading) شناخته میشود که روش مناسبی برای مبتدیها و افراد با ایدههای سرمایهگذاری بلند مدتی است. در این روش معاملهگران معاملات خود را برای بازه زمانی بیشتر از یک روز نگهداری میکنند و تا زمانی که موج نوسان به اتمام نرسیده است به معامله خود ادامه میدهند. در این روش معاملهگران در یک روند اصلی، موجهای در راستای روند را معامله میکنند و موجهای اصلاحی را خروج میزنند.

در این روش معاملاتی از فرآیندهای بنیادی میتوان به تغییرات روند یک دارایی پی برد و با استفاده از تحلیل تکنیکال موجهای مختلف را تشکیل داد و بر روی آنها سرمایهگذاری کرد. در سوئینگ تریدینگ از تام فریمهای بلند مدتی مثل 1 ساعته، 4 ساعته و روزانه برای تحلیل نمودارها استفاده میشود و به همین دلیل اعتبار تحلیل معمولا بالاتر از دی ترید و اسکلپ است.

در سوئینگ تریدینگ نیازی به خروج از معامله بدون خوردن استاپ لاس نیست و معاملهگران میتوانند معامله خود را چند روز و چند هفته باز نگه دارند و تا زمانی که موج به پایان نرسیده است ادامه دهند. در این روش تریدرها فرصت کافی برای تصمیمگیری در مورد معاملات خود را دارند و به همین دلیل از نظر روانی فشار زیادی بر روی معاملهگر نیست. معمولا تعداد معاملات تریدرهای سوئینگ کم و میزان سود مدنظر آنها بالاتر است.

ترید روند چیست ؟

«ترید روند» (Trend trading) به نوعی از معامله اطلاق میشود که در آن معاملهگر روند یک بازار را دنبال میکند و معاملات خود را در راستای روندهای بازار انجام میدهد. روند بازار در تایم فریمهای مختلف متفاوت است و معاملهگران با توجه به ویژگیهای شخصیتی در تایم فریم مورد نظر خود معامله میکنند. معمولا تریدرهای روند سرمایهگذاران بلند مدتی هستند که روندهای بازار را در بلند مدت شناسایی میکنند و برای مدت زمان طولانی که روند هنوز تغییر نکرده است در معاملات خود باقی میمانند.

کار این دسته از معاملهگران بیشتر شبیه سرمایهگذاران است و به همین دلیل آنها بیشتر از تحلیل بنیادی و شرایط اقتصاد کلان برای تشخیص روندهای بازار استفاده میکنند و از تحلیل تکنیکال تنها برای مشخص کردن نقطه ورود و خروج خود به معاملات استفاده میکنند. در تحلیل تکنیکال نیز روشهای زیادی برای تشخیص روندهای بازار وجود دارد که معاملهگران از آنها برای تشخیص جهت و قدرت روندها استفاده میکنند.

در ترید روند بلند مدتی، فرصت برای بررسی شرایط بازار زیاد است و معاملهگران میتوانند با ابزارهای مختلف تحلیل تکنیکال و تحلیل بنیادی شرایط را مورد ارزیابی قرار دهند. به همین دلیل میتوان گفت ترید روند گزینه مناسبی برای افراد مبتدی است و معامله در آن از نظر روانشناسی آسانتر است. افراد با تجربه میتوانند ترید روند را در بازههای زمانی کوتاه مدت نیز مورد استفاده قرار بدهند تا از این طریق بتوانند معاملات بیشتری انجام دهند و سودهای بیشتری کسب کند. در این بخش انواع ترید را از نظر زمان و استراتژی بررسی کردیم. در بخش بعدی به سوال انواع ابزارهای مورد معامله در ترید چیست پاسخ میدهیم.

انواع ترید از نظر ابزار مورد معامله

در هر بازار مالی ابزارهای مالی مشخصی برای معامله وجود دارد. به عنوان مثال در بازار بورس، سهام شرکتها و در بازار ارزهای دیجیتال، رمز ارزها مورد معامله قرار میگیرند. علاوه بر داراییهای اصلی هر بازار، «ابزارهای مشتقه» (Derivative Contract) نیز در بازارهای مالی وجود دارند که در آنها به جای دارایی اصلی، قراردادهای مختلف مشتق شده از داراییهای اصلی مورد معامله قرار میگیرند. وجود این ابزارها باعث گسترش بازارهای مالی میشود و روشهای مختلفی برای کاهش ریسک در بازارهای مالی را برای سرمایهگذارن فراهم میکند.

ابزارهای مشتقه در بازار ارزهای دیجیتال نیز وجود دارند و کاربران قادر به معامله ابزارهای مشتقه مختلف مثل «قراردادهای آتی» (Futures Contract)، «قراردادهای اختیار» (Option Contract) و «قراردادهای پرپچوال» (Perpetual Contract) هستند. علاوه بر این، امکان خرید و فروش رمز ارزها با «اهرم» (Leverage) نیز وجود دارد. در ادامه به بررسی انواع این معاملات و ویزگیهای آنها میپردازیم.

اسپات ترید چیست ؟

اولین و عمومیترین نوع معامله در بازار ارزهای دیجیتال و سایر بازارهای مالی «معامله اسپات» (Spot trading) است. در این نوع از معامله خود دارایی اصلی مورد معامله قرار میگیرد و هیچ گونه اهرمی در آن وجود ندارد. هنگام انجام این معامله، خریدار پول دارایی خریداری شده را پرداخت میکند و همزمان، دارایی خریداری شده به حساب او انتقال پیدا میکند. این نوع ترید، اصلیترین نوع معامله در تمام بازارهای مالی و تجاری است.

در بازار ارزهای دیجیتال نیز بیشتر معاملات انجام شده از نوع اسپات است. وقتی شما با استفاده از معاملات اسپات به خرید اتریوم یا سایر ارزهای دیجیتال میپردازید، مالکیت آن را به دست میآورید و میتوانید آن را به کیف پول ارز دیجیتال شخصی خود انتقال دهید و هر زمان که خواستید دوباره آن را وارد معاملات کنید. این یکی از اصلیترین ویژگیهای معاملات اسپات است که در آن معاملهگران مالک دارایی خریداری شده میشوند و تا زمانی که خودشان مایل به فروش دارایی نباشند، مالک آن خواهند بود. با استفاده از پروژههای صرافی غیرمتمرکز نیز امکان انجام معامله اسپات وجود دارد.

یکی دیگر از ویژگیهای معامله اسپات این است که در آن امکان انجام معامله فروش وجود ندارند و کاربران تنها با خرید دارایی در قیمت پایین و فروش آن در قیمت بالا به کسب سود میپردازند. در بازار ارزهای دیجیتال تنها این نوع از معامله است که در آن امکان انجام معامله فروش وجود ندارد. در بازار بورس ایران نیز امکان ثبت معامله فرش وجود ندارد.

مارجین ترید چیست ؟

در بخش قبلی فهمیدیم که اسپات ترید چیست و چه ویژگیهایی دارید. در این بخش میخواهیم به بررسی سوال مارجین ترید چیست بپردازیم. «ترید مارجین» (Margin Trading) نوع دوم معاملات در بازار ارزهای دیجیتال است که معمولا توسط صرافیهای بزرگ ارائه میشود و کاربران حساب مالی جداگانهای برای آن دارند. در این نوع از معامله نیز دارایی اصلی مورد معامله قرار میگیرد اما برخلاف معامله اسپات، امکان استفاده از اهرم برای معاملات در آن وجود دارد. اهرم در واقع مبلغ سرمایه اضافهای است که از طرف صرافیهای ارز دیجیتال در اختیار کاربران قرار میگیرد تا آنها بتوانند با سرمایه بیشتری وارد معاملات شوند و شانس خود را برای کسب سود افزایش دهند.

استفاده از اهرم همواره به نفع معاملهگر نیست و مانند شمشیر دولبه عمل میکند. به عنوان مثال، اگر شما با اهرم دو وارد معامله خرید دوج کوین در قیمت 10 سنت شوید، میتوانید با داشتن 5 سنت یک دوج کوین خریداری کنید. حال اگر قیمت دوج کوین افزایش پیدا کند و به 20 سنت برسد، شما میتوانید با فروش دوج کوین خود 5 سنت که از صرافی قرض گرفتهاید را پرداخت کنید و مابقی پول که 15 سنت است برای شما خواهد بود.

در این شرایط پول شما سه برابر شده است در حالی که میزان رشد قیمت فقط صد درصد بوده است. حال اگر قیمت از 10 سنت کاهش پیدا کند و به 7 سنت برسد. معاملهگر با بستن معامله خود، 5 سنت قرض خود را به صرافی پس میدهد و مبلغ باقیمانده برای او 2 سنت خواهد بود. در این حالت با وجود کاهش 30 درصدی قیمت، سرمایه اولیه معاملهگر 60 درصد کاهش مییابد.

بنابراین، اهرم مانند شمشیر دولبه است که میتواند باعث افزایش یا کاهش چند برابری سرمایه معاملهگر شود. اهرم مورد استفاده در ترید مارجین خیلی بالا نیست و معمولا این عدد از 10 تجاوز نمیکند. امکان انجام ترید مارجین بدون اهرم نیز وجود دارد. این مساله امکان انجام معامله فروش بر روی داراییهای اصلی را برای معاملهگران فراهم میکند. توجه کنید که در صورت استفاده از ترید مارجین شما قادر به انتقال دارایی خریداری شده به کیف پول خود نیستید و تنها در صورتی میتوانید این کار را بکنید که معامله را ببندید و قرض صرافی را پرداخت کنید.

در معامله مارجین در صورتی که قیمت به اندازهای تغییر کند که میزان ضرر به اندازه اصل سرمایه شما نزدیک شود، پیغام «مارجین کال» (Margin Call) از طرف صرافی صادر میشود و شما باید مبلغ موجود در معامله خود را افزایش دهید. در صورت عدم انجام این کار، صرافی معامله شما را به صورت خودکار میبندد و مبلغ قرض داده شده خود را به همراه کارمزد وام دریافت میکند و اگر مبلغی باقی ماند به شما پس میدهد. به این اتفاق در معاملهگری «لیکوئید شدن» (Liquidation) میگویند.

ترید آتی یا فیوچرز ترید چیست ؟

یکی از بازارهای مشتقه فعال در بازار ارزهای دیجیتال بازار معامله فیوچرز است. اما فیوچرز ترید چیست و چه تفاوتی با ترید مارجین دارد. در معامله فیوچرز به جای این که دارایی اصلی خرید و فروش شود قرارداد مشتق شده از قیمت آن دارایی مورد معامله قرار میگیرد. در این نوع قرارداد قیمت خرید یا فروش دارایی برای یک زمان مشخص در آینده تعیین میشود و معاملهگران میتوانند وارد معامله خرید یا فروش این قرارداد شوند. برای هر معامله خرید در این بازار یک معامله فروش وجود دارد و سرمایه کاربران در صرافی، تضمین خرید و فروش این داراییها است.

در بازارهای سنتی مثل بازار کالا، معاملات آتی برای کاهش ریسک بنگاههای اقتصادی برای زمانهای آتی مفید است اما هدف معاملهگران از فعالیت در این بازار به دست آوردن سود بیشتر است. یکی از مشخصههای اصلی این نوع معامله وجود اهرمهای بالا در آن است. برخلاف ترید مارجین که معمولا اهرم آن از 10 تجاوز نمیکند، اهرم در بازار فیوچرز به بالای 100 نیز میرسد. دلیل این تفاوت این است که در معامله مارجین خود دارایی اصلی معامله میشود و تخصیص اهرم نیازمند منابع مالی است در حالی که در معامله فیوچرز خود دارایی مورد معامله قرار نمیگیرد و اهرم تنها از ثبت یک عدد در قرارداد به وجود میآید.

از آنجایی که در این نوع معامله، دارایی اصلی مورد معامله واقع نمیشود، نتیجه معامله هرچه باشد، مالکیت دارایی با شما نخواهد بود. معامله فیوچرز در واقع نوعی پیشبنی قیمت برای یک دارایی برای زمانی در آینده است. به دلیل وجود اهرمهای بالا بسیاری از سرمایهگذاران جذب این بازار میشوند اما باید توجه داشت که هرچه اهرم استفاده شده بیشتر باشد، ریسک معاملات نیز افزایش مییابد و کمترین تغییر قیمت در جهت عکس پیشبینی کاربر، ممکن است باعث از بین رفتن کل سرمایه او شود.

پرپچوال ترید چیست ؟

در پاسخ به سوال پرپچوال ترید چیست باید به این نکته اشاره شود که ترید پرپچوال نوعی معامله فیوچرز است که در آن تاریخ مشخصی برای تسویه قراردادها وجود ندارد. در معامله فیوچرز قرارداد زمانی نهایی میشود که تاریخ انقضای آن به پایان رسیده باشد. در تاریخ مقرر شده برای قرارداد فیوچرز، دو طرف معامله با توجه به قیمت دارایی در بازار و قیمت تعیین شده در قرارداد، معامله را نهایی میکنند. در قرارداد پرپچوال تاریخ انقضای قرارداد بینهایت است و به همین دلیل کاربران هر زمان که بخواهند میتوانند با توجه به قیمت موجود در بازار از معامله خود خارج شوند.

ترید پرپچوال از این جهت بیشتر شبیه معامله اسپات است که در آن کاربر هر زمانی که خواست میتواند با قیمت روز وارد معامله شود. اما عدم استفاده از دارایی اصلی برای خرید و فروش و همچنین وجود اهرمهای بالا برای معاملات، ترید پرپچوال را به معامله فیوچرز شبیه میکند. در بسیاری از صرافیهای بزرگ ارز دیجیتال استفاده از معامله پرپچوال به جای فیوچرز، بسیار رایج است زیرا ورود و خروج به این معامله راحتتر است.

معامله اختیار یا آپشن ترید چیست ؟

معامله آپشن یا اختیار یکی دیگر از معاملات مشتقه است که در بسیاری از بازارهای مالی سنتی وجود دارد و به کاربران امکان خرید و فروش قراردادهای «اختیار خرید» (Put) یا «اختیار فروش» (Call) داراییها را میدهد. در معامله آپشن خود دارایی معامله نمیشود و صرفا قراردادی که بر مبنای قیمت دارایی بسته شده است مورد معامله قرار میگیرد. همانند معامله سایر ابزارهای مشتقه در این نوع معامله نیز اهرم وجود دارد و کاربران میتوانند با استفاده از آن شانس کسب سود در معامله خود را بیشتر کنند.

قرارداد اختیار همانند قرارداد فیوچرز برای یک تاریخ مشخص در آینده تنظیم میشود با این تفاوت که دارنده قرارداد، اختیار اعمال قرارداد را دارد و مجبور به انجام آن نیست. دو نوع قرارداد اختیار خرید و اختیار فروش در این بازار ارائه میشود که معاملهگران میتوانند وارد معامله خرید یا فروش این قرارداد شوند. بنابراین، به طور کلی امکان انجام چهار نوع معامله در این بازار وجود دارد که در هر کدام از آنها شرایط سود یا زیان معاملهگران متفاوت است.

معاملهگران قراردادهای اختیار معمولا بخشی از ارزش دارایی اصلی را برای خرید قراردادهای اختیار پرداخت میکنند. در صورتی که اعمال قرارداد در تاریخ قرارداد به نفع معاملهگر باشد، او با پرداخت بقیه پول معامله را به سرانجام میرساند اما اگر معامله به نفع معاملهگر نباشد، قرارداد را اعمال نمیکند. تنها ضرر معاملهگر در این شرایط مبلغی است که برای به دست آوردن قرارداد اختیار پرداخت کرده است.

استراتژیهای مختلفی برای معامله در بازار اختیار معرفی شده است که آشنایی با آنها نیازمند مطالعه بیشتر و کسب دانش بالا است. به دلیل پیچیده بودن این بازار و استفاده از اهرم برای معاملات، فعالیت در ابن بازار و سایر بازارهای مشتقه برای افراد مبتدی توصیه نمیشود. توجه داشته باشید که دی تریدرها، سوئینگ تریدرها و سایر انواع تریدرها میتوانند وارد هر کدام از معاملات اسپات، مارجین، فیوچرز یا آتی شوند.

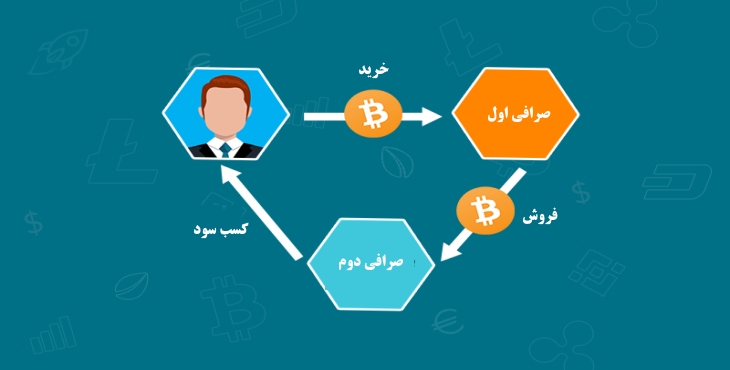

آربیتراژ ترید چیست ؟

در بخشهای قبلی انواع معامله در بازار را از جهت استراتژی و ابزارهای معامله بررسی کردیم و به سوالاتی مثل سوئینگ ترید چیست ، فیوچرز ترید چیست و آپشن ترید چیست پاسخ دادیم. در تمام این معاملات کاربران داراییها یا قراردادهای مرتبط با آنها را در یک پلتفرم معامله میکنند. گاهی اوقات قیمت یک دارایی در دو پلتفرم معاملاتی مختلف با یکدیگر تفاوت دارد. در چنین شرایطی اگر معاملهگر بتواند دارایی را در یک پلتفرم با قیمت پایین خریداری کند و در پلتفرم دیگر با قیمت بالا بفروشد، میتواند سود مناسبی از آن به دست آورد. به این فرآیند در بازارهای مالی «آربیتراژ» (Arbitrage) گفته میشود.

آربیتراژ یک روش سرمایهگذاری و کسب سود در بازارهای مالی است که در آن نیازی به تحلیلگری نیست و تنها کاری که معاملهگر به آن نیاز دارد، پیدا کردن اختلاف قیمت معامله یک دارایی در پلتفرمهای مختلف و سرعت عمل در خرید و فروش آن دارایی است. این نوع فعالیت در بازار معمولا برای سرمایهگذارانی مفید است که سرمایه زیادی دارند و تفاوت قیمت ناچیز در قیمت معامله دارایی در دو پلتفرم عدد قابل توجهی در سرمایه آنها میشود.

به دلیل فعالیت تعداد زیادی از سرمایهگذاران در این حوزه، معمولا اختلاف قیمت بین یک دارایی در پلتفرمهای مختلف تفاوت زیادی باهم ندارد و این اختلاف قیمت به سرعت از بین میرود. بنابراین، ریسک آربیتراژ بالا است و کاربران باید با علم به این ریسکها، کار آربیتراژ را دنبال کنند. معمولا در پلتفرمهایی که حجم نقدینگی در آنها بالا نیست ممکن است کاربران فرصتهای آربیتراژ خوبی به دست آورند و از این فرصت برای کسب سود استفاده کنند.

تریدر چیست ؟

در بخشهای قبل سوال ترید چیست را با بررسی انواع استراتژیها و ابزارهای مورد معامله مورد پاسخ دادیم. در این بخش میخواهیم به بررسی سوال تریدر چیست بپردازیم. به شخصی که به معامله داراییهای مختلف در بازارهای مالی میپردازد «تریدر» (Trader) گفته میشود. تریدرها با بررسی شرایط بازارهای مالی، مناسبترین آنها را با توجه به ویژگیهای شخصیتی خود انتخاب میکنند و با استفاده از ابزارهایی مثل تحلیل تکنیکال و تحلیل بنیادی به معامله داراییهای موجود در بازارها میپردازند. معمولا تریدرها کوتاهمدتی هستند و سعی میکنند از نوسانات کوتاه مدتی بازار سود بگیرند و از معامله خارج شوند.

تریدرها و سرمایهگذارها فعالیت مشابهی دارند اما کار آنها تا حدودی متفاوت است. سرمایهگذاران با بررسی ارزش ذاتی داراییها، به دنبال پیدا کردن داراییهای زیر ارزش ذاتی و سرمایهگذاری بر روی آنها هستند. سرمایهگذاران معمولا به نوسانهای کوتاه مدتی توجه چندانی نمیکنند و به دنبال کسب سود بالا در بلند مدت هستند. تریدرها برخلاف سرمایهگذارها به ارزش ذاتی دارایی توجه چندانی ندارند و بیشتر با بررسی نمودار قیمت داراییها به خرید و فروش آنها و کسب سود میپردازند.

تریدرها به نسبت سرمایهگذارها ریسک بیشتری تحمل میکنند و معمولا به صورت روزانه درگیر تغییرات قیمتی داراییها در بازار هستند و به همین دلیل ممکن است سود بیشتری نیز از بازارها کسب کنند. تریدرها در هر دو جهت بازار فعالیت میکنند و از معامله فروش نیز برای افزایش سرمایه خود استفاده میکنند حال آنکه سرمایهگذارها کمتر به این بخش از بازارهای مالی توجه دارند.

تفاوت سرمایهگذاری و ترید چیست ؟

سرمایهگذاری و ترید در بازارهای مالی هر دو به معنی خرید و فروش داراییهای مالی هستند اما تفاوتهای اساسی میان آنها وجود دارد. به طور معمول هدف سرمایهگذاری، خرید یک دارایی در قیمت پایین و نگهداری آن به صورت بلند مدتی به منظور کسب سود است. در بازار ارزهای دیجیتال اصطلاح هولد یا هودل برای اشاره به سرمایهگذاری استفاده میشود.

سرمایهگذاران پس از تایید شروع یک روند صعودی، وارد بازار میشوند و تا تغییر روند در بازار میمانند و از این طریق به کسب درآمد میپردازند. سرمایهگذار از تحلیل بنیادی برای تشخیص وضعیت بازارها و انتخاب داراییهای ارزشمند برای سرمایهگذاری استفاده میکند و از تحلیل تکنیکال نقطه مناسب برای ورود و خروج به بازار را به دست میآورد. ترید برخلاف سرمایهگذاری، در بازههای زمانی کوتاه مدتی قابل انجام است.

معاملهگران میتوانند با وارد شدن به معامله خرید و فروش، هم از افزایش قیمت و هم از کاهش آن سود کسب کنند. مهمترین ابزار معاملهگران، تحلیل تکنیکال است. با استفاده از تحلیل تکنیکال نقاط مناسب برای ورود و خروج به معاملات و حد سود و حد ضرر معاملات برای معاملهگران مشخص میشود. به دلیل انجام تحلیلهای کوتاه مدتی امکان اشتباه در این روش بیشتر است و به همین دلیل معاملهگری ریسک بیشتری نسبت به سرمایهگذاری دارد. در بخش بعدی به سوال مزایا و معایب ترید چیست میپردازیم.

مزایا و معایب ترید چیست ؟

امروزه فعالیت در بازارهای مالی گسترش زیادی در سطح جهانی پیدا کرده است و بسیاری از افراد از سراسر دنیا به عنوان تریدر در این بازارها فعالیت میکنند. سوالی که در این جا مطرح میشود این است که مزایا و معایب ترید چیست و فعالیت به عنوان تریدر در بازارهای مالی چه سودی برای کاربران دارد. از جمله مهمترین مزایای تریدری میتوان به موارد زیر اشاره کرد.

- امکان شروع کار با میزان سرمایه کم

- امکان انجام کار در ساعات مختلف روز

- امکان انجام معاملهگری از هر کجای دنیا

- وجود روشهای متنوع کسب درآمد

- امکان انتخاب معاملهگری به عنوان شغل دوم

- استفاده از ابزارهای در اختیار برای فعالیت در بازارهای مختلف مالی

در کنار این مزایا، فعالیت معاملهگری عیبهایی نیز دارد که توجه به آنها قبل از شروع کار اهمیت زیادی دارد. گزینههای زیر را میتوان به عنوان مهمترین معایب تریدری نام برد.

- ریسک زیاد فعالیت معاملهگری و امکان از دست دادن سرمایه

- عدم وجود قطعیت در نتیجه کار

- اهمیت زیاد شرایط روانی در نتیجه معاملات

در صورتی که تمایل به شروع کار معاملهگری در بازارهای مالی دارید، بهتر است ابتدا مهارتهای مورد نیاز را یاد بگیرید و سپس این مهارتها را در گذشته نمودار بررسی کنید. پس از آن با سرمایه کم معاملهگری را شروع کنید تا از نظر روانی آماده معاملهگری شوید. پس از گذراندن این مراحل کم کم میتوانید وارد کار حرفهای معاملهگری و ترید شوید.

ابزارها و مهارتهای مورد نیاز برای ترید چیست ؟

ترید و معاملهگری ابزارها و مهارتهای خاص خود را نیاز دارد. ابزار مورد نیاز در بازارهای مالی مختلف متفاوت است. برای معامله در بازارهای داخلی مثل بازار سهام و بورس کالا، معاملهگران ابتدا باید با مراجعه به کارگزاریها حساب معاملاتی باز کنند. پس از آن با واریز مبلغ به حساب کاربری خود میتوانند وارد معاملات شوند. در حال حاضر حداقل مبلغ مورد نیاز برای خرید در بازار بورس 500 هزار تومان است.

برای فعالیت در بازارهای مالی جهانی به خصوص فارکس کاربران باید حساب کاربری خود را در یکی از بروکرهای معتبر ایجاد کنند و با استفاده از واسطههای موجود، سرمایه خود را به دلار تبدیل کنند و کار معاملهگری را آغاز کنند. فعالیت در بازار ارزهای دیجیتال هم از طریق پلتفرمهای داخلی و هم پلتفرمهای خارجی امکانپذیر است. اکثر صرافیهای داخلی و خارجی متمرکز نیاز به احراز هویت دارند اما صرافیهای غیرمتمرکز امکان معامله ارز دیجیتال بدون احراز هویت را برای کاربران فراهم میکند.

به هر حال، برای تبدیل ریال به دلار کاربران نیاز به فعالیت در صرافی داخلی دارند. صرافی ارز دیجیتال رابکس یکی از معتبرترین پلتفرمهای معاملاتی داخلی برای ارز دیجیتال است. علاوه بر حساب کاربری،معاملهگران به یک سیستم کامپیوتری برای تحلیل بازار و انجام معامله نیاز دارند. کیفیت مانیتور در این سیستم کامپیوتری از اهمیت زیادی برخوردار است و هر چقدر سایز آن بزرگتر باشد، کار با آن راحتتر خواهد بود. ابزارها و مجوزهایی که برای فعالیت به عنوان تریدر نیاز است شامل این موارد بود اما تریدری علاوه بر اینها به مهارت نیاز دارد.

مهمترین مهارتهایی که برای ترید نیاز است، تحلیل تکنیکال، تحلیل بنیادی، تحلیل سنتیمنتال، روانشناسی ترید و کار با کامپیوتر است. تمامی این مهارتها تا حدودی به آشنایی با زبان انگلیسی نیاز دارند و بدون دانش اولیه زبان انگلیسی، یادگیری آنها سخت خواهد بود. استفاده از وبسایتهای ارائه دهنده اطلاعات بنیادی بازارهای مالی مثل «Coinmarketcap» و «Forexfactory» نیز تا حدود زیادی به سطح متوسط به بالای دانش زبان انگلیسی نیاز دارد. یک تریدر خوب باید تا حد مناسبی به مبانی پایه این مهارتها مسلط باشد و با بررسی آنها در بازار به یک استراتژی و سیستم معاملاتی مناسب برسد و از آن در معاملات خود بهره ببرد.

مناسبترین بازار مالی برای ترید چیست ؟

بازارهای مالی هر کدام بسته به دارایی که در آنها مورد معامله قرار میگیرد ویژگیهای متفاوتی دارند. از طرفی تریدرها نیز ویژگیهای شخصیتی متفاوتی دارند و فعالیت در برخی از بازارها برای آنها مفیدتر از دیگر بازارها است. بنابراین، به طور کلی نمیتوان گفت که کدام بازار برای معامله بهتر است. در ادامه، برخی از ویژگیهای بازارهای مالی که برای تریدرهای ایرانی امکان فعالیت در آنها وجود دارد را بررسی میکنیم. هر تریدری میتواند با توجه به ویژگیهای شخصیتی خود، بازار مناسب برای فعالیت را انتخاب کند.

ترید در بازار سهام ایران

مهمترین بازار مالی داخلی بازار سهام است که در آن سهام شرکتهای عمومی پذیرفته شده در بورس، فرابورس و بازار پایه مورد معامله قرار میگیرد. ارزش سهام شرکتها با توجه به شرایط کلان اقتصادی و همچنین عملکرد شرکت از جهت سودآوری تغییر میکند. بنابراین، تحلیل بنیادی شرکتها یکی از اصلیترین روشها برای کسب درآمد از این بازار است. بازار سهام ایران روزهای شنبه تا چهارشنبه و فقط در بازه زمانی 9 تا 12:30 فعال است. علاوه بر این، سهام دامنه نوسان دارند و حداکثر نوسان یک سهم در روز 10 درصد است که برای خیلی از سهمها این عدد به 5 یا 6 درصد میرسد.

در بازار سهام ایران امکان معامله آتی یا فیوچرز نیز برای برخی از سهام وجود دارد اما به طور عمده اکثر معاملات این بازار به صورت اسپات انجام میشود. به دلیل ویژگیهای گفته شده، روشهای تحلیل تکنیکال در این بازار به مشکل میخورند اما همچنان بسیاری از معاملهگران کوتاه مدتی از این روش و روشهای دیگری مثل فیلترنویسی برای ترید استفاده میکنند.

از آنجایی که کارگزاریها و شرکتهای فعال بورس همگی در داخل ایران هستند و از قوانین آن پیروی میکنند، ریسک کلاهبرداری در این بازار کمتر است و خرید و فروش آن نیز به راحتی قابل انجام است. حداقل خرید سهام در این بازار 500 هزار تومان است. مهمترین نکته در مورد بازار سهام این است که امکان انجام معامله فروش در آن وجود ندارد و تنها روش کسب درآمد خرید سهام در قیمت پایین و فروش در قیمتهای بالا است.

ترید در فارکس

این بازار بزرگترین بازار مالی دنیا است که در آن ارزهای فیات در مقابل هم معامله میشوند. به عنوان مثال شما با پرداخت دلار، یورو میخرید و پس از افزایش قیمت یورو، آن را میفروشید تا دلار بیشتری به دست آورید. انجام معامله در این بازار پس از ایجاد حساب کاربری در بروکرها انجام میشود. بسیاری از بروکرهای مطرح با تریدرهای ایرانی همکاری نمیکنند اما همچنان امکان فعالیت در برخی از بروکرها وجود دارد. پس از ایجاد حساب کاربری و انتقال دلار به حساب میتوان معامله در این بازار را در بسترهای معاملاتی مثل متاتریدر آغاز کرد.

بازار فارکس به جز روزهای تعطیلی بینالمللی، در بقیه روزها تقریبا به صورت بیست و چهار ساعته فعال است. بسیاری از بروکرها امکان معامله کامودیتیها، شاخصها، ارزهای دیجیتال و برخی از سهام شرکتهای چند ملیتی را نیز برای کاربران فراهم میکنند. با توجه به حجم نقدینگی بالای این بازار و فعالیتهای بانکهای بزرگ بینالمللی در آن، تغییرات قیمت در آن حساب شده است و به همین دلیل میتوان از تحلیل تکنیکال به طور گسترده استفاده کرد.

تحلیل شرایط بنیادی این بازار با تحلیل سیاستهای پولی کشورها و شاخصهای اقتصادی انجام میشود. به دلیل نوسانات پایین قیمت، معمولا از اهرمهای بالا در این بازار برای معاملات استفاده میشود. معاملات انجام شده در این بازار از نوع آتی هستند و در اصل کاربران ارزش داراییها را به نسبت یکدیگر معامله میکنند. امکان هر دو نوع معامله خرید و فروش در این بازار وجود دارد.

ترید در بازار ارز دیجیتال

بازار رمز ارزها یکی از جدیدترین بازارهای مالی دنیا است که در آن ارزهای دیجیتال در مقابل هم یا در مقابل ارزهای فیات معامله میشوند. ماهیت غیرمتمرکز ارزهای دیجیتال این بازار را به عنوان یکی از پرریسکترین بازارهای مالی معرفی کرده است. نوسانات قیمتی در این بازار زیاد است و انواع ابزارهای مشتقه نیز در آن قابل معامله است. هر دو نوع معامله خرید و فروش در این بازار امکان پذیر است که البته صرافیهای ارز دیجیتال داخلی فقط امکان معامله خرید را در اختیار کاربران قرار میدهند.

یکی از مزیتهای بازار ارز دیجیتال این است که علاوه بر ترید رمز ارزها، میتوان از سایر روشهای کسب درآمد در این بازار مثل استخراج ارز دیجیتال (Mining)، عرضه اولیه رمز ارزها و استیکینگ ارز دیجیتال برای کسب سود استفاده کرد. برای ترید در بازار ارزهای دیجیتال باید از صرافیهای ارز دیجیتال استفاده کرد. تمامی صرافیهای متمرکز داخلی نیاز به احراز هویت دارند که صرافی ارز دیجیتال رابکس یکی از قدیمیترین و بهترین پلتفرمهای فعال در این حوزه است. فعالیت در بسیاری از صرافیهای بینالمللی برای ایرانیان امکانپذیر نیست و صرافیهای غیرمتمرکز گزینههای جایگزین آنها هستند که فعلا نیاز به احراز هویت کاربران ندارند. بازار رمز ارزها در هر ساعتی از روز فعال است و این یکی از مزیتهای اصلی آن است.

کپی ترید چیست ؟

«کپی ترید» (Copy Trading) ابزاری است که بسیاری از صرافیها و بروکرها در اختیار معاملهگران قرار میدهند تا کاربران آماتور بتوانند معاملات کاربران حرفهای را کپی کنند و از این طریق سود بیشتری به دست آورند. برای انجام این کار، کاربران با مراجعه به اکانت خود در صرافی یا بروکر حساب خود را به حساب معاملهگر مورد نظر خود وصل میکنند. با این کار هر معاملهای که از طرف معاملهگر حرفهای انجام شود در حساب کاربر نیز صورت میگیرد.

در این روش معاملهگر حرفهای به حساب شما دسترسی ندارد و معاملات انجام شده کاملا به صورت اتوماتیک انجام میشود. بسیاری از پلتفرمها امکان شخصیسازی نیز در اختیار کاربران قرار میدهند. به عنوان مثال، با فعال بودن این ویژگی شما میتوانید مشخص کنید که در هر معامله بیشتر از یک درصد خاص از سرمایه شما درگیر نشود. از آنجایی که شما هیچ آگاهی نسبت به ترید معاملهگر حرفهای ندارید، کپی تریدینگ ممکن است باعث ضرر شما نیز شود. بنابراین، کپی تریدینگ شمشیر دولبه و نیازمند بررسیهای دقیق است.

بهترین ابزار تحلیل برای ترید چیست؟

در بخش مربوط به انواع ترید چیست گفتیم که بیشتر انواع ترید بر مبنای تحلیل تکنیکال انجام میشود. بنابراین نیاز به ابزار تحلیل برای ترید است که بتواند نمودار قیمت و حجم معاملات را به ما نشان دهد و در عین حال امکان استفاده از اندیکاتور تحلیل تکنیکال و سایر ابزارهای ترسیم و تحلیل را در اختیار ما قرار دهد. بسیاری از صرافیها، برورکرها و کارگزاریها نمودارهای مربوط به داراییهای بازار مالی مرتبط را در اختیار معاملهگران قرار میدهند با این حال وبسایت تریدینگ ویو و نرم افزار متاتریدر دو ابزار اصلی تحلیل برای ترید به شمار میروند.

تریدیدنگ ویو نمودار مربوط به سهام شرکتهای بینالمللی، قیمت ارزهای فیات نسبت به یکدیگر، ارزهای دیجیتال در صرافیهای مختلف و بسیاری از شاخصهای اقتصادی را در اختیار تریدرها قرار میدهد. کاربران میتوانند با استفاده از ابزارهای ترسیم موجود در این سایت برای نشان دادن الگوهای کلاسیک تحلیل تکنیکال، ترسیم خط روند، مشخص کردن سطوح حمایت و مقاومت، ترسیمات مربوط به اندیکاتور فیبوناچی و سایر ابزارهای تحلیل استفاده کنند.

در بخش اندیکاتورهای مربوط به این سایت بسیاری از اندیکاتورهای معروف مثل میانگین متحرک، استوکاستیک، باندهای بولینگر، اندیکاتور ایچیموکو، شاخص قدرت نسبی و مکدی وجود دارد که میتوان از آنها برای تحلیل استفاده کرد. مشابه این ابزارها در نرم افزار متاتریدر نیزوجود دارد که بیشتر برای بازار فارکس استفاده میشود. برای تحلیل نمودارهای بازار بورس نیز میتوان از ابزارهای تهیه شده از طرف کارگزاریها مثل مفیدتریدر استفاده کرد.

درآمد ترید چقدر است ؟

در پاسخ به ترید چیست گفتیم که در ترید کاربران به مبادله داراییهای مختلف میپردازند و در این معامله ممکن است یکی از طرفین یا دو طرف معامله سود کسب کنند یا اینکه هر دو متضرر شوند. میزان درآمد ترید برای هیچ تریدری مشخص نیست. در ترید امکان کسب سود و ضرر به صورت همزمان وجود دارد و به صرف وقت گذاشتن در بازار، نمیتوان به درآمد رسید. معمولا تریدرهایی که دانش معاملهگری، مدیریت سرمایه و تحلیل بالایی دارند به سوددهی میرسند و مابقی تریدرها نمیتوانند وارد این مرحله شوند.

به طور کل میتوان گفت درآمد تریدری کاملا وابسته به مهارت و تجربه افراد است و هر کسی که مهارت بیشتری داشته باشد میتواند درآمد بیشتری از این بازار کسب کند. توجه داشته باشید که اصل اول در تریدری حفظ اصل سرمایه و ضرر نکردن در بازارهای مالی است و اگر کسی این اصل را رعایت نکند، نه تنها به درآمد نمیرسد بلکه سرمایه خود را نیز از دست میدهد.

ویژگیهای یک تریدر خوب چیست ؟

تریدر خوب تریدری است که در بلند مدت بتواند سوددهی معاملات خود را حفظ کند. بسیاری از تریدرها هستند که ممکن است در یک معامله، سودهای شگفتانگیز کسب کنند و سرمایه خود را به چند برابر افزایش دهند اما این مساله خوب بودن تریدر را تایید نمیکند زیرا دقیقا برعکس این اتفاق ممکن است منجر به نابودی کل سرمایه تریدر شود.

تریدر خوب سعی میکند ریسک معاملات خود را با رعایت اصول مدیریت سرمایه کاهش دهد و با داشتن یک استراتژی سودده در بلند مدت به سود دلخواه خود برسد. تریدر خوب اصول خود را بر پایه دانش و تجربه تعیین میکند و هیچ گاه از این اصول پا پس نمیکشد مگر در شرایطی که به اصول جدید که بهتر از قبلی هستند رسیده باشد.

جمعبندی

ترید به معنی خرید و فروش و معامله داراییهای موجود در بازارهای مالی مختلف است که هدف آن کسب سود برای تریدرها است. در این مقاله به سوالاتی مانند ترید چیست و انواع ترید چیست پاسخ دادیم و ترید در بازارهای مختلف را بررسی کردیم. در کنار آن سوالات مرتبطی مانند کپی ترید چیست و بهترین ابزار برای ترید چیست نیز مورد بررسی قرار گرفتند.

نظر خود را با ما به اشتراک بگذارید

نظرات

خیلی جامع و کاربردی

ممنون از مقاله جامع و کاملتون

جامع و کامل