فهرست مطالب

- آموزش تحلیل تکنیکال ارز دیجیتال

- روش های نمایش قیمت در آموزش تحلیل تکنیکال

- انواع روش های تحلیل تکنیکال

- تفاوت تحلیل بنیادی با تحللیل تکنیکال چیست ؟

- تحلیل سنتیمنتال

- مزایا و معایب تحلیل تکنیکال چیست ؟

- سایتهای دسترسی به نمودارهای تحلیل تکنیکال چیست ؟

- ترید با استفاده از تحلیل تکنیکال

- جمعبندی

تریدرها برای فعالیت در بازارهای مالی نیاز دارند که به شکل مستمر وضعیت بازار را مورد ارزیابی قرار دهند تا بهترین گزینهها را برای ترید و معاملهگری انتخاب کنند. بازار کریپتوکارنسی نیز به عنوان یک بازار مالی نوپا از این قاعده مستثنی نیست و فعالیت در آن نیازمند بررسی مداوم وضعیت بازار است. روشهای تحلیل مختلفی در بازارهای مالی وجود دارد که دو تا از مهمترین آنها تحلیل فاندامنتال و تحلیل تکنیکال است.

در مقالات دیگر به مباحث مربوط به تحلیل فاندامنتال در ارز دیجیتال پرداختیم و متغیرهای مهم برای تشخیص پروژههای مناسب جهت سرمایهگذاری را بررسی کردیم. در این فصل که مربوط به ترید و معاملهگری است بیشتر به موضوع تحلیل تکنیکال و روشهای مختلف آن میپردازیم. هدف تحلیل تکنیکال بررسی روندها و الگوهای قیمتی در گذشته نمودار و بسط دادن آنها برای پیشبینی روند قیمتی آینده است. در ادامه این مقاله سوال تحلیل تکنیکال چیست را با بررسی اصول آن پاسخ میدهیم و به بررسی مهمترین ابزارهای موجود در آن میپردازیم.

آموزش تحلیل تکنیکال ارز دیجیتال

«تحلیل تکنیکال» (Technical Analysis) به نوعی از تحلیل در بازارهای مالی گفته میشود که تنها از نمودار قیمت و دادههایی مثل حجم بازار برای تعیین وضعیت بازار استفاده میکند. از این نوع تحلیل میتوان برای بررسی تمام داراییهایی که دارای تاریخچه قیمت هستند، استفاده کرد. طبیعی است هرچه نمودار قیمت غنیتر باشد، تحلیل نیز ارزشمندتر خواهد بود. در تحلیل تکنیکال سه اصل اساسی وجود دارد که تمامی روشهای معاملاتی ایجاد شده بر اساس این سه اصل عمل میکنند. در ادامه به بررسی این اصول و نتایج آنها میپردازیم.

همه چیز در قیمت خلاصه شده است

اصل اول تحلیل تکنیکال مربوط به قیمت است. در تحلیل تکنیکال، نمودار قیمت اصلیترین داده در اختیار تریدرها و سرمایهگذاران است. طبق اصل اول تحلیل تکنیکال، تمامی اخبار و رویدادهای تاثیر گذار بر بازارهای مالی اثر خود را بر روی قیمت میگذارند و قیمت خلاصه شده اثر تمامی این عوامل است. بنابراین، در تحلیل تکنیکال اخبار و عوامل بنیادی هیچ تاثیری ندارند و تحلیلگر با بررسی نمودار قیمت لحظه ای ارزهای دیجیتال و الگوها و روندهای موجود در آن به تحلیل سهم، ارز دیجیتال یا هر دارایی دیگر میپردازد.

تاریخ همواره تکرار میشود

تا به اینجا فهمیدیم که اصل اول تحلیل تکنیکال چیست و تاثیر قیمت در این نوع تحلیل تا چه مقدار اساسی است. دومین اصل در تحلیل تکنیکال مربوط به تکرار اتفاقات در نمودار قیمت است. تغییرات قیمتی داراییها بر اساس عرضه و تقاضای کاربران تغییر میکند. از آنجایی که عرضه و تقاضا تا حدود زیادی به درک آدمها از شرایط بازارها و رفتار آنها بستگی دارد، اتفاقاتی که در گذشته نمودار رخ داده است به احتمال زیاد در آینده نیز تکرار میشود.

این اصل باعث پیدایش بسیاری از الگوهای رفتاری در نمودار قیمت شده است. تحلیلگران این الگوها و نتیجه آنها را از گذشته نمودار استخراج میکنند و با مشاهده این الگوها در نمودار قیمت، هدف احتمالی آن را پیشبینی میکنند. از جمله مهمترین این الگوها میتوان به الگوهای کلاسیک تحلیل تکنیکال اشاره کرد که به دو دسته «الگوهای ادامهدهنده» و «الگوهای بازگشتی» تقسیم میشوند.

الگوهای بازگشتی مثل الگوی «سر و شانه» (Head and shoulders)، باعث تغییر جهت روند قیمت در نمودار میشوند. در مقابل، الگوهای ادامهدهنده مثل الگوی «پرچم» (Flag)، باعث ادامه روند قبلی میشوند. امروزه تعداد زیادی از این الگوها در بازارهای مالی وجود دارند که تحلیلگران تکنیکال از آنها برای پیشبینی وضعیت قیمت داراییها استفاده میکنند. در بخشهای بعدی به بررسی جزئیتر این الوها خواهیم پرداخت.

قیمتها در طی روندهای مشخص تغییر میکنند

برای بررسی دقیق سوال اصل سوم تحلیل تکنیکال چیست باید با مفهوم انواع روند در تحلیل تکنیکال آشنا شد. تحلیلگران تکنیکال تغییرات قیمتی در بازارهای مالی را در سه نوع روند «صعودی»، «نزولی» و «خنثی» دستهبندی میکنند. شناسایی این روندها به کاربران کمک میکند تا استراتژی مناسب برای روند مورد نظر را شناسایی و استفاده کنند.

هر یک از این روندها تعریف خاص خود را دارد که در ادامه به بررسی هر کدام از آنها میپردازیم. از آنجایی که قیمت یک دارایی در طی زمان به صورت خط راست حرکت نمیکند و درهها و قلههای متوالی تشکیل میدهد، بهترین راه تشخیص روندها، بررسی محل قرارگیری این قلهها و درهها است.

روند صعودی در تحلیل تکنیکال چیست ؟

روند صعودی به روندی گفته میشود که در آن قیمت یک دارایی در طی زمان افزایش مییابد. در روند صعودی کف جدید تشکیل شده، بالاتر از کف قبلی قرار میگیرد. در روندهای صعودی قوی، قلهها نیز از این قاعده پیروی میکنند و قله جدید تشکیل شده، بالاتر از قله قبلی قرار میگیرد. برای مشخص کردن روند صعودی از خط روند صعودی استفاده میکنیم که از وصل کردن کف اول نمودار به کف دوم ایجاد میشود. تا زمانی که قیمت بالای این خط باشد میتوان گفت روند همچنان صعودی است.

هر چه شیب خط روند صعودی تند باشد روند صعودی قویتر خواهد بود. معمولا کف خطوط روند صعودی نقاط خوبی برای ورود به معامله خرید است. هر چه تعداد برخوردها به یک خط روند زیاد باشد، روند معتبرتر است و احتمال برگشت قیمت از آن بیشتر است. در تصویر زیر یک روند صعودی با خط روند مشخص شده است. تا قبل از تشکیل کف دوم بالاتر، نمیتوان خط روند صعودی را ترسیم کرد.

همانطور که مشاهده میکنید، کفهای جدید بالاتر از کفهای قبلی و سقفهای جدید بالاتر از سقفهای قدیمی تشکیل شدهاند. پنج برخورد به خط روند وجود دارد که نشان دهنده اعتبار بالای این خط است.

روند نزولی در تحلیل تکنیکال چیست ؟

در بخش قبل فهمیدیم روند صعودی در تحلیل تکنیکال چیست و این مساله درک روند نزولی را برای ما آسانتر میکند. روند نزولی به روندی گفته میشود که در آن قیمت یک دارایی در طی زمان کاهش مییابد. برای تشخیص روند نزولی میتوان از قلههای تشکیل شده در نمودار قیمت استفاده کرد. در روند نزولی، قله جدید تشکیل شده، پایینتر از قله قبلی قرار دارد و ترسیم خط بین دو قله، خط روند نزولی را مشخص میکند. اگر در روند نزولی کفهای جدید، پایینتر از کفهای قبلی تشکیل شوند، روند نزولی قوی خواهد بود.

هرچه شیب خط روند نزولی بیشتر باشد، قدرت روند نیز بیشتر خواهد بود و بازیابی قیمت زمان زیادی نیاز خواهد داشت. هرچه تعداد برخورد و برگشت از خط روند نزولی بیشتر باشد، روند نزولی قدرتمندتر است. تحلیلگران معمولا در برخوردهای قیمت به خط روند نزولی وارد معامله فروش میشوند. در تصویر زیر یک روند نزولی را با خط روند آن مشاهده میکنید.

همانطور که مشاهده میکنید همه سقفهای جدید پایینتر از سقفهای قبلی و کفهای جدید پایینتر از کفهای قبلی تشکیل شدهاند. قیمت چندین برخورد به خط روند نزولی داشته است و همچنان در زیر آن قرار دارد.

روند خنثی در تحلیل تکنیکال چیست؟

سومین نوع روند در نمودارهای قیمتی با نام روند خنثی، رنج یا ساید شناخته میشود. در این روند، قیمت بین یک قیمت سقف و یک قیمت کف نوسان میکند و قلهها و کفهای تشکیل شده تقریبا در یک سطح قرار دارند. معمولا روند رنج پس از یک روند اصلی قوی تشکیل میود تا قیمت بتواند پس از یک استراحت روند نزولی یا صعودی جدید خود را آغاز کند. معاملهگران در روندهای خنثی سعی میکنند در کف نمودار بخرند و در سقف آن وارد معامله فروش شوند. در تصویر زیر یک روند رنج قابل مشاهده است.

همانطور که در تصویر مشاهده میکنید قیمت داخل یک مستطیل در حال نوسان است. توجه داشته باشید که سقفها و کفها در این حالت دقیق بر روی یک خط راست قرار ندارند و شکل نوسان قیمت نیز ممکن است دقیقا مستطیل نباشد. نکته مهم دیگر این است که روندها وابسته به زمان هستند. این به این معنی است که شما ممکن است در تایم فریم هفتگی، داخل یک روند نزولی قرار بگیرید اما در تایم فریم روزانه وارد یک روند صعودی شده باشید. طبیعی است که نوع معامله شما نیز به بعد زمان ارتباط دارد.

روش های نمایش قیمت در آموزش تحلیل تکنیکال

در بخش قبل فهمیدیم که انواع روند در تحلیل تکنیکال چیست و چگونه میتوان آنها را تشخیص داد. نمودار قیمت در بازارهای مالی نموداری است که محور افقی آن زمان و نمودار عمودی قیمت است. محور زمان در این نمودار میتواند در تایم فریمهای مختلف تدوین شود. به عنوان مثال، اگر تایم فریم روزانه باشد به این معنی است که هر نقطه واحد در نمودار، مربوط به قیمت دارایی در یک روز است. سوالی که پیش میآید این است که چگونه میتوان قیمت یک دارایی را در یک روز مشخص کرد. این سوال از آنجایی شکل میگیرد که قیمت در یک روز نیز نوسانات زیادی دارد.

نمودار خطی در تحلیل تکنیکال چیست؟

راه اول برای این مساله این است که قیمت میانگین روز را به عنوان قیمت نهایی آن روز در نظر گرفت و قیمت مربوط به هر روز را در نمودار مشخص کرد و از به هم وصل کردن آنها نمودار قیمت را ایجاد کرد. به نمودار حاصل از این روش «نمودار خطی» (Linear) گفته میشود که ممکن است با قیمت میانگین یا قیمت پایانی ترسیم شود. این روش اگرچه کاربردی است اما باعث میشود که اطلاعات مربوط به نوسان روزانه قیمت از بین برود.

در بازارهای مالی برای اینکه اطلاعات نوسان قیمت در تایمفریمهای مختلف از بین نرود، از چهار قیمت برای ترسیم نمودارها استفاده میکنند. این چهار قیمت شامل «قیمت باز شدن» (Open)، «قیمت بسته شدن» (Close)، «بالاترین قیمت» (High) و «پایینترین قیمت» (Low) است. نمودارهایی که از طریق این چهار قیمت ترسیم میشوند با نمودار خطی متفاوت هستند. نمودار میلهای و نمودار کندل استیک دو نوع نمایش معروف دیگر قیمت هستند که در ادامه به معرفی آنها میپردازیم.

نمودار میلهای در تحلیل تکنیکال چیست ؟

«نمودار میلهای» (Bar) تغییرات قیمت در یک بازه زمانی را با استفاده از چهار قیمت باز شدن، بسته شدن، بالاترین و پایینترین قیمت ترسیم میکند. در این نوع نمایش یک خط عمودی ترسیم میشود که نقطه سقف خط عمودی، بالاترین قیمت و نقطه کف آن پایینترین قیمت بازه زمانی است. علاوه بر این خط عمودی، دو خط افقی در دو سمت خط عمودی قرار دارد. خط افقی که در سمت چپ خط عمودی رسم شده است، نشاندهنده قیمت باز شدن دارایی در بازه زمانی و خط افقی که در سمت راست خط عمودی قرار دارد، نشان دهنده قیمت بسته شدن دارایی در آن بازه زمانی است.

در بیشتر سایتهای ارائه دهنده نمودارهای قیمت، نمودارهای میلهای با دو رنگ متفاوت نشان داده میشوند. این رنگها که معمولا سبز و قرمز هستند، نشاندهنده صعودی یا نزولی بودن میلهها است. میله صعودی میلهای است که قیمت پایانی آن بیشتر از قیمت شروع و میله نزولی میلهای است که قیمت پایانی آن کمتر از قیمت پایانی است. تصویر زیر نمودار میلهای قیمت خرید اتریوم در سایت تریدینگ ویو را نشان میدهد.

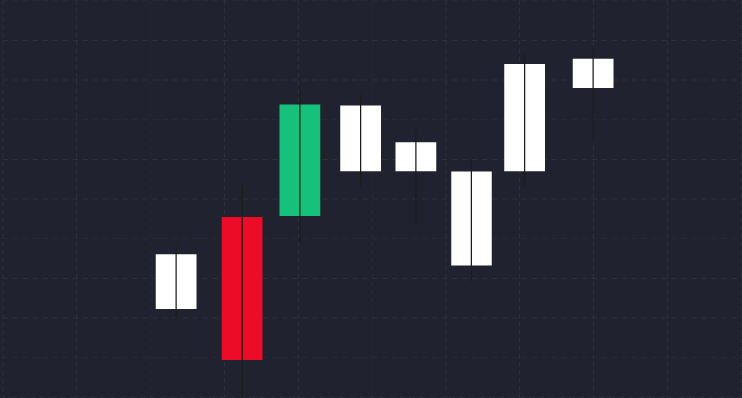

نمودار کندل استیک در تحلیل تکنیکال چیست ؟

«نمودار کندل استیک» (Candlestick) یکی دیگر از روشهای نمایش قیمت است که مشابه نمودار میلهای از چهار قیمت استفاده میکند. در این نمودار به جای نمایش قیمت باز و بسته شدن به صورت خطوط افقی، از به هم وصل کردن آنها یک مستطیل ایجاد میشود که رنگ مستطیل نشاندهنده صعودی یا نزولی بودن کندل است. اگر قیمت بسته شدن کندل بیشتر از قیمت باز شدن باشد کندل صعودی و اگر قیمت بسته شدن کمتر از قیمت باز شدن باشد کندل نزولی است. معمولا رنگ کندلهای صعودی سبز و رنگ کندلهای نزولی قرمز است اما این رنگها قابل تغییر هستند.

نمودار کندل استیک از نظر نمایشی بهتر از نمودار میلهای عمل میکند و تشخیص وضعیت بازار با استفاده از این نوع نمودار راحتتر است. علاوه بر این، الگوهای مختلف موجود در کندل استیکها به عنوان یک روش تحلیل تکنیکال مطرح است و کاربران میتوانند با تفسیر کندلهای مختلف، به پیشبینی قیمت دارایی در آینده بپردازند. به مستطیل ایجاد شده در کندلها «بدنه» (Body) و به خطوط عمودی بالا و پایین آن «سایه» (Shadow) گفته میشود. تصویر زیر نمودار کندل استیک قیمت یک ارز دیجیتال را نمایش میدهد.

علاوه بر سه نمودار خطی، میلهای و کندل استیک که در این بخش معرفی شدند روشهای دیگری مثل «مساحت» (Area)، «رنکو» (Renko) و «هیکین آشی» (Heikin Ashi) نیز برای نمایش نمودار قیمت وجود دارد که معمولا کاربرد کمتری نسبت به این سه روش اصلی دارند.

انواع روش های تحلیل تکنیکال

همانطور که در بخشهای قبل اشاره شد، تحلیل تکنیکال از ابزارها و روشهای مختلفی برای تحلیل بازار استفاده میکند. هر کدام از این ابزارها و روشها راهکار مخصوص خود را ارائه میکند و لزوما با دیگر روشها سازگار نیستند. هر تریدر بر اساس سلیقه شخصی خود میتواند از برخی از این روشها برای تحلیل و معاملهگری استفاده کند. موارد زیر از جمله مهمترین روشهایی هستند که در تحلیل تکنیکال بازارهای مالی مورد استفاده قرار میگیرند.

- الگوهای کلاسیک تحلیل تکنیکال

- اندیکاتورهای تحلیل تکنیکال

- الگوهای کندل استیک

- الگوهای هارمونیک

- پرایس اکشن

در ادامه مقاله، به بررسی کلی هر یک از این روشها میپردازیم. آشنایی با این روشها و یادگیری مباحث مرتبط به آنها میتواند ابزار لازم برای تحلیل قیمت در تمامی بازارهای مالی به خصوص بازار کریپتوکارنسی را در اختیار شما قرار دهد. توجه داشته باشید که خروجی این روشها لزوما باهم متناسب نیست و برای استفاده از آنها بهتر است از قبل بک تست از آنها بگیرید.

به عنوان مثل یک ابزار تحلیل ممکن است خرید ترون را به شما پیشنهاد دهد در حای که همزمان روش دیگری فروش آن را پیشنهاد میکند. منظور از بک تست این است که استراتژی مورد نطر خود را در گذشته نمودار بررسی کنید و ببینید احتمال سود استراتژی و میزان سود به ضرر آن قابل قبول است یا نه.

الگوهای کلاسیک تحلیل تکنیکال

تحلیل تکنیکال کلاسیک قدیمیترین روش تحلیل تکنیکال در بازارهای مالی است. استفاده از سطوح حمایت و مقاومت در کنار خط روند اصلیترین ابزارهای این نوع تحلیل هستند که همچنان توسط بسیاری از تریدرها مورد استفاده قرار میگیرد. ابزار مهم دیگر در تحلیل تکنیکال کلاسیک الگوهای کلاسیک است. از آنجایی که معاملهگران در بازارهای مالی از ویژگیهای روانشناختی مشابهی برخوردار هستند، نتیجه فعالیت آنها ایجاد الگوهایی است که به صورت دائم در تمام بازارهای مالی و نمودار آنها قابل مشاهده است.

الگوهای کلاسیک تحلیل تکنیکال به الگوهایی گفته میشود که مبنای تشخیص آنها هندسه و شکل آنها است. این الگوها نقاط مناسب برای ورود معاملهگران به معاملات را فراهم میکنند و از طرفی حد سود و حد ضرر آنها نیز مشخص است. الگوهای کلاسیک در نمودارهای تمامی تایم فریمها قابل مشاهده است و هر چه تایم فریم بالاتر باشد، الگو معتبرتر میشود. الگوهای کلاسیک به صورت کلی به دو دسته بازگستی و ادامهدهنده تقسیم میشوند. الگوهای بازگشتی مثل سر و شانه باعث تغییر جهت روند حرکت قیمت میشوند و الگوهای ادامه دهنده مثل پرچم ادامه روند قیمت را نشان میدهند.

اندیکاتور در انواع روش های تحلیل تکنیکال

اندیکاتورها یکی از معروفترین ابزارهای تحلیل تکنیکال هستند. هر اندیکاتور یک تابع ریاضی است که از تلفیق اطلاعات قیمت، حجم و زمان استفاده میکند تا ابزاری برای پیش بینی قیمت در اختیار معاملهگران قرار دهد. اندیکاتورها از قبل آماده هستند و در نزمافزارها و وبسایتهای تحلیل تکنیکال قابل استفاده هستند. کاربران تنها میتوانند مشخصات مربوط به زمان و روشهای محاسبه توابع را در آنها غییر دهند.

اندیکاتورها به طور کلی به دو دسته پیشرو و پسرو تقسیم میشوند. اندیکاتور پیشرو به اندیکاتوری گفته میشود که تغییرات احتمالی در روند قیمت را زودتر از خود قیمت نشان میدهند. این اندیکاتورها که به آنها اسیلاتور نیز گفته میشود به صورت نمودارهای نوسانی هستند که بین دو عدد مشخص (اکثرا بین صفر تا صد) نوسان میکنند و وضعیت بازار با توجه به عدد این اندیکاتورها مشخص میشود. این اندیکاتورها به صورت یک پنجره جدید در زیر نمودار قیمت نمایش داده میشود. «استوکاستیک» (Stochastic)، «مکدی» (MACD) و «آراسآی» (RSI) از جمله معروفترین اسیلاتورها هسند.

اندیکاتورهای پسرو دستهای از اندیکاتورها هستند که تغییرات قیمت باعث تغییر در آنها میشود و به همین دلیل همواره عقبتر از قیمت هستند. با این وجود این اندیکاتورها در نمایش وضعیت فعلی قیمت بسیار مفید هستند و میتوانند سیگنالهای مناسبی را با تاخیر در اختیار تریدرها قرار دهند. «میانگین متحرک» (Moving Average) و «ایچیموکو» (Ichimoku) از معروفترین اندیکاتورهای پسرو هستند. این اندیکاتورها به صورت خطهای مختلف در نمودار قیمت طاهر میشوند و متغیرهای قیمت و فرمول در آنها قابل تغییر است.

واگرایی و همگرایی در تحلیل تکنیکال

یکی از مهمترین روشهای استفاده از اندیکاتورها برای تحلیل قیمت به صورت تکنیکال استفاده از مفهوم واگرایی و همگرایی در آنها است. مفهوم واگرایی و همگرایی برای نمودار قیمت و اسیلاتورهایی مثل RSI و MACD مطرح است. واگرایی در روندهای صعودی و نزولی با یکدیگر متفاوت است. اگر در یک روند نزولی، تغییرات قیمت در درههای قیمتی تشکیل شده با تغییرات معادل آنها در اسیلاتورها یکسان نباشد، واگرایی تشکیل میشود. در روند صعودی اگر تغیرات قلههای قیمتی در نمودار با معادل آنها در سایلاتورها بکان نباشد، واگرایی به وجود میآید. واگرایی نشاندهنده تغییر احتمالی روند قیمت است و میتوان از آن به عنوان تاییدیه ورود به معاملات استفاده کرد.

در مقابل واگرایی مفهوم همگرایی مطرح است که نشاندهنده ادامه دار بودن روند قبلی است. اگر در روند نزولی قیمت، روند دو قله متوالی قیمت با روند نقاط معادل در اسیلاتور یکسان نباشد همگرای ایجاد میشود و روند نزولی قیمت ادامه پیدا میکند. در روند صعودی همگرایی زمانی شکل میگیرد که روند تشکیل شده بین دو قله با روند معادل آنها در اسلاتور یکسان نباشد. این وضعیت نشاندهنده ادامه دار بودن روند صعودی قیمت است. معمولا واگرایی در نمودارها به خوبی عمل میکند و بسیاری از تریدرها از این مفهوم در کنار سایر روشها برای ساخت استارتژی معاملاتی خود استفاده میکنند.

الگوهای کندل استیک در تحلیل تکنیکال

در بخشهای قبلی گفته شد که کندل استیک یا نمودارهای شمعی ژاپنی روشی برای نمایش تغییرات قیمت در تایم فریمهای مختلف است که از چهار قیمت شروع، پایان، بالا و پایین برای ایجاد آن استفاده میشود. نمودارهای کندل استیک علاوه بر نمایش قیمت میتوانند نشانگر احساسات حاکم بر معاملهگران باشند و قدرت خریداران و فروشندهها باشند. به عنوان مثال کندل با طول بدنه بزرگ و صعودی نشان میدهد که قدرت خریداران بیشتر از قدرت فروشندهها است و وجود بدنه خیلی کوچک نشاندهنده سردرگمی فروشندهها و خریداران است.

این نکاه به کندل استیک باعث به دست آوردن الگوهایی در آنها شد که به عنوان روشی برای تاییدیه گرفتن استفاده میشود. الگوهای کندل استیک میتوانند تنها با یک کندل ایجاد شوند یا اینکه دو یا سه کندل الگو را تشکیل دهند. به عنوان مثال در الگوی پین بار تنها یک کندل بررسی میشود و اگر طول سایه پایین آن بیش از دو برابر بدنه باشد، پین بار علامت تغییر جهت احتمالی را صادر میکند. الگوهای دیگری مثل الگوی کندل ماروبوزو و الگوی ستاره صبجگاهی از بررسی دو یا سه کندل به بررسی روند قیمت میپردازند.

الگوهای هارمونیک در تحلیل تکنیکال

الگوهای هارمونیک نوع دیگری از الگوهای قیمتی تشکیل شده در تحلیل تکنیکال هستند که مبنای ایجاد و تشخیص آنها سطوح فیبوناچی است. فیبوناچی یک الگوی ریاضی است که اعداد اول و دوم آن عدد یک است و بقیه اعداد از جمعکردن دو عدد قبلی ایجاد میشوند. این دنباله ویژگیهای خاصی دارد. یکی از مهمترین ویژگیهای این دنباله این است که تقسیم دو عدد متوالی در این دنباله تقریبا به عدد 1.618 که به عدد طلایی معروف است، گرایش دارد. اعداد مختلفی که از تقسیم این اعداد به دست میآید، سطوحی را درست میکند که کاربردهای زیادی دارد.

الگوهای هارمونیک شکلهای هندسی تشکیل میدهند که نسبت بین اضلاع آنها از سطوح فیبوناچی پیروی میکند. این مساله به ما کمک میکند که بتوانیم با تشخیص الگوها و نسبتها، گام بعدی حرکتها را تشخیص داده و از آنها برای کسب سود استفاده کنیم. الگوهای هارمونیک زیادی مثل الگوهای «گارتلی» (Gartely)، «خرچنگ» (Crab) و «خفاش» (Bat) وجود دارند که هر کدام به شکلهای هندسی مختلف بر روی نسبتهای فیبوناچی ساخته میشوند. به عنوان مثال، الگوی ABCD یکی از الگوهای معروف است که در آن AB=CD است، نقطه c در سطح 61/8 یا 76/8 از خط AB تشکیل میشود و نقطه D در فیبوناچی اکستنشن 127/2 یا 161/8 خط BC است.

پرایس اکشن چیست؟

پرایس اکشن یکی از روشهای اصلی تحلیل تکنیکال است که به کاربران کمک میکند تا وضعیت قیمت یک دارایی را با توجه به نمودار بررسی و پیشبینی کنند. در پرایش اکشن ایده اصلی این است که تنها با توجه به نمودار قیمت میتوان شرایط بازار را بررسی کرد و نیازی به استفاده از اندیکاتورها و الگوها که صفحه قیمت را شلوغ میکنند نیست. در پرایس اکشن مهمترین مساله تشخیص روند و سطوح حمایت و مقاومت است. تریدرها با مشخص کردن روند بازار و سطوح حمایت و مقاومت میتوانند در نقاط مناسب وارد بازار شده و در زمانهای مناسب از آن خارج شوند.

یکی دیگر از ویژگیهای پرایس اکشن در تحلیل تکنیکال تشخیص قدرت روندها و احتمال تغییرات آنها است. لگهای مختلف تشکیل شده در طی حرکت قیمت میتواند مشخص کند که روند قبلی موجود در حال ضعیف شدن است یا همچنان به حیات خود ادامه میدهد. بسیاری از اندیکاتورها میتوانند این مساله را به نمایش بگذارند اما در پرایش اکشن تنها با کمی توجه به نمودار قیمت تشکیل شده میتوان این اطلاعات را به دست آورد و در معاملات بهره برد. در پرایس اکشن از الگوهای کندل استیک نیز برای تاییدیه گرفتن استفاده میشود. امروزه روشهای مختلفی مثل البروکس و RTM در پرایس اکشن مطرح است که هر کدام با بررسی نمودار قیمت به تشخیص روند آتی میپردازد.

تفاوت تحلیل بنیادی با تحللیل تکنیکال چیست ؟

همانطور که در بخشهای قبل گفته شد، تحلیل تکنیکال بر مبنای تغییرات قیمت در گذشته نمودار به پیشبینی روند قیمت در آینده میپردازد. در این نوع تحلیل، اخبار اقتصادی و سیاسی و تغییر قیمتهای سایر داراییها مورد بررسی قرار نمیگیرد و تنها ابزار مورد استفاده برای تحلیل بازار، نمودار قیمت است. تحلیل بنیادی برعکس تحلیل تکنیکال، کاملا با اخبار بازارهای مالی درگیر است و با بررسی اطلاعات تاثیرگذار بر سودآوری یک شرکت به دنبال پیدا کردن ارزش ذاتی یک دارایی است.

مقایسه ارزش ذاتی دارایی با قیمت بازار آن، منجر به شناسایی داراییهای زیر ارزش ذاتی و سرمایهگذاری بر روی آنها میشود. این تفاوت اساسی از نظر ماهیتی، منجر به ایجاد تفاوتهای زیادی بین این دو روش تحلیل شده است. اگرچه این دو روش مکمل هم هستند و به جای هم استفاده نمیشوند اما درک تفاوتهای بین این دو روش میتواند در استفاده درست از آنها کمک کند. در ادامه، مهمترین تفاوتهای این دو نوع تحلیل را بررسی میکنیم.

استفاده در بازارهای مالی مختلف

تحلیل تکنیکال برای تحلیل تمامی بازارهای مالی و داراییهای قابل استفاده است. تحلیلگران تکنیکال با دسترسی به نمودار قیمت هر دارایی میتوانند آن را تحلیل کنند. بنابراین، روشهای استفاده شده برای تحلیل بازار بورس با بازار ارزهای دیجیتال آنچنان تفاوتی ندارد و کاربران با یادگیری روشهای تحلیل تکنیکال میتوانند از آنها در بازارهای مختلف استفاده کنند.

تحلیل بنیادی برخلاف تحلیل تکنیکال برای هر بازار مالی متفاوت است. درون یک بازار مالی نیز تحلیل داراییهای مختلف با یکدیگر متفاوت است. به عنوان مثال، روش تحلیل بنیادی صنعت بیمه با صنایع تولید فولاد متفاوت است. بنابراین، نمیتوان با یادگیری تحلیل بنیادی بازار بورس، ارزهای دیجیتال را تحلیل کرد. دلیل متفاوت بودن تحلیل بنیادی برای بازارهای مختلف، متفاوت بودن عوامل تاثیرگذار بر ارزشمندی داراییها در بازارهای مالی مختلف است.

اعتبار تحلیل

یک پاسخ دیگر به سوال تفاوت تحلیل بنیادی با تحلیل تکنیکال چیست از منظر اعتبار تحلیل داده میشود. در تحلیل بنیادی اعتبار تحلیل به پیشبنی درست عوامل تاثیرگذار بر ارزش دارایی بستگی دارد. به عنوان مثال، قیمت دلار و قیمت نفت دو عامل تاثیرگذار بر سود سازی صنایع پتروشیمی هستند. اگر تحلیلگر بنیادی بتواند قیمت این دو عامل را برای آینده به طور مناسب پیشبینی کند و از روشهای درست تحلیل صنایع استفاده کند، اعتبار تحلیل بیشتر خواهد بود.

از آنجایی که تحلیل بنیادی با ارزش ذاتی سروکار دارد، اعتبار این نوع تحلیل معمولا بیشتر از تحلیل تکنیکال است.تحلیل تکنیکال بر اساس نمودار قیمتی عمل میکند. تحلیلگران تکنیکال براساس الگوهای موجود در گذشته نمودار به پیشبینی شرایط بازار در آینده میپردازند. روشهای مختلفی برای تحلیل تکنیکال استفاده میشود که در بسیاری از مواقع، خروجی این روشها نیز با یکدیگر متناقض است.

در تحلیل تکنیکال هر کاربری استراتژی مخصوص خود را دارد که استراتژی را در گذشته نمودار بررسی کرده و نرخ برد آن را به دست آورده است. هر استراتژی که نرخ برد بالای 50 درصد داشته باشد و نسبت سود به ضرر آن بیشتر از یک باشد، میتواند روش مناسبی برای تحلیل بازار باشد.

یادگیری و آموزش

یکی از تفاوتهای اساسی تحلیل بنیادی و تحلیل تکنیکال در بحث یادگیری و آموزش آن است. انواع روش های تحلیل تکنیکال وجود دارد که کاربران با یادگیری و تست یکی از این روشها نیز میتوانند روند قیمتی یک دارایی را پیشبیتنی کنند. مباحث تحلیل تکنیکال معمولا پیچیده نیستند و درک مفاهیم آنها راحتتر است اما برای استفاده از آنها نیاز است که در گذشته نمودار از استراتژی و روش تحلیل، تست گرفته شود.

برخلاف تحلیل تکنیکال، تحلیل بنیادی نیازمند عمیقتر شدن در مباحث مالی و فرآیندهای تاثیرگذار بر ارزش دارایی است. بنابراین، تحلیلگران بنیادی به دانش عمیق در حوزه کاری خود نیاز دارند. به عنوان مثال، تحلیل بنیادی ارزهای دیجیتال نیازمند درک اولیه از تکنولوژی بلاک چین و سایر تکنولوژیهای وابسته و مفاهیم اقتصاد توکن است و بدون این درک، بررسی ارزش توکن یک پروژه در عمل ممکن نیست.

استفاده برای بازههای زمانی مختلف

تحلیل تکنیکال را میتوان برای بازههای زمانی مختلف استفاده کرد. نمودار قیمت در بازههای زمانی زیر یک دقیقه تا ماهانه موجود است که تحلیل را برای سرمایهگذاران بلند مدتی و تریدرهای کوتاه مدتی امکانپذیر میکند. برخلاف تحلیل تکنیکال، تحلیل بنیادی برای بازههای زمانی کوتاه مدت قابل استفاده نیست و معمولا سرمایهگذاران بلند مدتی از این روش برای سرمایهگذاری استفاده میکنند.

تحلیل سنتیمنتال

تحلیل سنتیمنتال یکی دیگر از روشهای تحلیل بازارهای مالی است که بیشتر به بررسی احساسات معاملهگران میپردازد. هدف تحلیل سنتیمینتال این است که احساسات کلی کاربران نسبت به روند قیمت را به صورت کمی نشان دهد. برای انجام این کار از ابزارهایی مثل گوگل ترند و بررسیهای دادههای منتشر شده در شبکههای اجتماعی استفاده میشود. در کنار این ابزارها، اندیکاتورهای مخصوصی نیز برای کمی کردن احساسات کاربران طراحی شده است که معروفترین آنها در بازار ارز دیجیتال شاخص ترس و طمع بیت کوین است.

تحلیل سنتیمنتال معمولا به عنوان یک هشدار استفاده میشود و با استفاده از آن امکان انجام معامله با حد سود و حد ضر مشخص وجود ندارد. حتی شاخصهای موجود مثل شاخص ترس و طمع نیز بیشتر برای درک وضعیتهای بحرانی ترس و طمع کاربرد دارند. این درحالی است که تحلیل تکنیکال به افراد در تشخیص نقاط ورود و خروج کمک میکند و حتی میتوان از لگهای ایجاد شده در قیمت احساسات مثبت یا منفی معاملهگران را به دارایی تشخیص داد. یکی از موضوعا مطرح در تحلیل سنتیمنتال که بر روی قیمت اثر گذار است مفهوم فومو و فاد است.

فومو و فاد

«فومو» (Fear Of Missing Out | FOMO) به معنی احساس از دست دادن موقعیت است. بسیاری از افراد خبره و آگاه با استفاده از دستکاری معاملات و رسانهها احساس از دست دادن فرصت سرمایهگذاری را در ذهن افراد عادی ایجاد میکنند تا داراییهای خود را پس از رشد و در قیمتهای بالاتر به کاربران مبتدی بفروشند. تغییرات شدید قیمتی پیش از شروع ریزش عاملی برای حریص شدن سرمایهگذاران خرد میشود. در جایی که احساسات مثبت به یک بازار پس از رشد شدید قیمتی بسیار زیاد شده است، خروج از بازار و مقاومت در برابر احساس فومو بسیاری ضروری است.

در مقابل فوموم اصطلاح «فاد» (Fear, Uncertainty and Doubt | FUD) وجود دارد که به معنی ترس، عدم قطعیت و شک در میان سرمایهگذاران است. ریزشهای شدید قیمتی و تبلیغات منفی بر علیه یک بازار یا داراییهای آن باعث ایجاد این حس در کاربران میشود که روند ریزشی همچنان ادامه خواهد داشت و ارزش داراییهای آنها به صفر خواهد رسید. این احساس باعث میشود که سرمایهگذاران داراییهای خود را در قیمتهای پایین فروخته و از بازار خارج شوند.

مزایا و معایب تحلیل تکنیکال چیست ؟

تحلیل تکنیکال دارای مزایا و معایب متعددی است که در مطالب بخشهای قبلی به برخی از آنها اشاره شد. به طور کلی اصلیترین مزایای تحلیل تکنیکال را میتوان در موارد زیر خلاصه کرد.

- امکان استفاده برای تحلیل داراییهای مختلف

- سادگی یادگیری و استفاده از آن

- امکان استفاده از آن برای بازههای زمانی مختلف

- پیدا کردن نقاط ورود و خروج مناسب برای معامله

در مقابل این مزایا، تحلیل تکنیکال دارای معایبی است که بسیاری از سرمایهگذاران را به استفاده از سایر روشهای تحلیل سوق میدهد. مهمترین عیبهای تحلیل تکنیکال به صورت زیر است.

- دقت پایین تحلیل تکنیکال نسبت به سایر روشهای تحلیلی

- در نبود داده قیمتی، امکان استفاده از این تحلیل وجود ندارد

- از آنجایی که بیشتر فعالان بازارها با روشهای تحلیل تکنیکال آشنا هستند، فعالان بزرگ با دستکاری روندهای قیمتی میتوانند باعث عدم کارایی روشهای شناخته شده شوند.

معمولا بسیاری از تیمهای سرمایهگذاری از هر دو روش تحلیل تکنیکال و تحلیل بنیادی برای بررسی بازار استفاده میکنند و هیچ کدام از این روشها بر دیگری ارجحیت ندارد.

سایتهای دسترسی به نمودارهای تحلیل تکنیکال چیست ؟

هر بازار مالی سایت یا نرمافزار ارائه دهنده اطلاعات مالی مخصوص به خود را دارد. امروزه برخی از این ابزارها اطلاعات مربوط به بازارهای مالی مختلف را به صورت یکجا به کاربران ارائه میکنند. در ادامه چند برنامه و سایت ارائه دهنده نمودارهای قیمتی بازارهای مالی مختلف را معرفی میکنیم. علاوه بر این گزینهها، سایتهای بسیاری از صرافیهای ارز دیجیتال، بروکرها و کارگزاریها نیز نمودار داراییها را در اختیار کاربران خود قرار میدهند که معاملهگران میتوانند از آنها برای تحلیل روند قیمتی دارایی استفاده کنند.

کاربرد تریدینگ ویو در تحلیل تکنیکال چیست ؟

«تریدینگ ویو» (Tradingview) یکی از اصلیترین و جامعترین سایتهای ارائه دهنده اطلاعات نمودار قیمتی مربوط به بازارهای بورس بینالمللی، جفت ارزها، ارزهای دیجیتال و بسیاری از کامودیتیها است. علاوه بر اطلاعات قیمت و حجم داراییهای مختلف در بسیاری از صرافیها و کارگزاریهای معتبر بینالمللی، تریدینگ ویو بسیاری از ابزارهای ترسیم و اندیکاتورهای تحلیل تکنیکال را در اختیار کاربران قرار میدهد. استفاده از بسیاری از ابزارهای این سایت رایگان است. کاربرانی که به دنبال دریافت امکانات بیشتر هستند میتوانند از نسخه پولی سایت استفاده کنند. امکان فیلتر اطلاعات نمودارها و ایجاد اندیکاتورها با استفاده از امکانات موجود در سایت برای کاربران وجود دارد.

کاربرد متاتریدر در تحلیل تکنیکال چیست ؟

«متاتریدر» (Metatrader) اصلیترین نرمافزار تحلیل تکنیکال برای بازارهای مالی جهانی است. دسترسی به نمودارهای جفتارزها، کامودیتیها، بازارهای بورس بینالمللی و برخی از ارزهای دیجیتال موجود در بروکرها با استفاده از این نرمافزار امکانپذیر است. تقریبا دسترسی به اطلاعات تمامی بروکرهای معتبر بینالمللی با ورود به حساب کاربری در این نرمافزار وجود دارد. در این نرمافزار نیز ابزارهای ترسیم و امکان برنامه نویسی و استفاده از اندیکاتورها وجود دارد. استفاده از این نرمافزار هم در کامپیوتر و هم در تلفن همراه امکانپذیر است.

برای دسترسی به اطلاعات بازارهای مالی داخلی نیز نرمافزارها و سایتهای زیادی وجود دارد که بیشتر آنها از دو منبع معرفی شده منشعب شدهاند. «مفیدتریدر» یکی از نرمافزارهای تحلیل سهام داخلی است که انشعابی از نرمافزار متاتریدر است. بیشتر وبسایتهای ارائه دهنده اطلاعات بازارهای داخلی نیز از ساختار تریدینگ ویو برای ارائه اطلاعات بازارهای داخلی به کاربران استفاده میکنند. «چارتیکس» و «ره آورد 365» دو وبسایت فعال در این حوزه هستند.

ترید با استفاده از تحلیل تکنیکال

تحلیل تکنیکال مرسومترین ابزار معاملهگران برای تحلیل بازارهای مالی است. پس از تحلیل بازار و مشخص کردن نقطه ورود، حد سود و حد ضرر، معاملهگران معاملههای خود را ثبت میکنند. در بازارهای مالی مختلف، بسترهای متفاوتی برای انجام معامله وجود دارد. در بازار بورس، کارگزاریها و سیستمهای آنها برای معامله به کار گرفته میشود. در بازار فارکس این نقش بر عهده برورکرها است. معاملهگران با وارد کردن اطلاعات حساب خود در برورکر به نرم افزار متاتریدر میتوانند معاملات خود را بر بستر آن نهایی کنند. در بازار ارزهای دیجیتال صرافیهای ارز دیجیتال این وظیفه را برعهده دارند.

صرافی ارز دیجیتال در واقع شرایطی را برای معامله ارزهای دیجیتال با یکدیگر و با ارز فیات فراهم میکنند. صرافیهای ارز دیجیتال به دو دسته اصلی متمرکز و غیرمتمرکز تقسیم میشوند. صرافیهای متمرکز همانند بروکرهای فارکس و کارگزاریهای بورس عمل میکنند. شما میتوانید با ایجاد حساب و احراز هویت در آنها به معامله ارزهای دیجیتال بپردازید. صرافیهای بینالمللی معمولا مشکلات زیادی در احراز هویت کاربران ایرانی دارند و از طرفی از پرداخت تومان پشتیبانی نمیکنند. صرافیهای ارز دیجیتال داخلی مثل صرافی ارز دیجیتال رابکس این امکانات را به صورت امن و ساده در اختیار کاربران خود قرار میدهد.

صرافی غیرمتمرکز ارز دیجیتال

در بازار ارزهای دیجیتال، غیرمتمرکز بودن و شفافیت بسیار مهم است و به همین دلیل پروژههای صرافی غیرمتمرکز ارز دیجیتال ایجاد شدهاند. در این صرافیها کاربران نیازی به احراز هویت ندارند و با اسنفاده از کیف پول ارز دیجیتال خود به پلتفرم وضل میشوند و به مبادله ارز دیجیتال میپردازند. فعالیت این نوع صرافیها با استفاده از استخرهای نقدینگی جمع شده در قراردادهای هوشمند پروژه و الگوریتمهای بازارساز خودکار تعبیه شده انجام میشود. استخر نقدینگی برای دو رمز ارز یا چندین رمز ارز ایجاد میشود. کاربران با تامین نقدینگی در این استخرها از سود کارمزد تراکنشها به کسب درآمد از ارز دیجیتال میپردازد و سایر کاربران نیز از این استخرها برای تبدیل رمز ارزها به یکدیگر استفاده میکنند.

بازار ساز خودکار الگوریتمی است که با برقراری ارتباط بین تعداد رمز ارزها و قیمت آنها در استخر به صورت اتوماتیک قیمت رمز ارزهای موجود در استخر را تنظیم میکند. این الگوریتم به رفع مشکلات موجود در دفتر معاملاتی برای صرافیهای غیرمتمرکز کمک کرده است. امروزه بسیاری از صرافیهای ارز دیجیتال غیرمتمرکز مثل صرافی یونی سواپ و صرافی پنکیک سواپ از این روش برای معاملات استفاده میکنند و برخی از صرافیهای غیرمتمرکز مثل «DYDX» و «GMX» امکان انجام معاملات فیوچرز به صورت غیرمتمرکز را نیز برای کاربران فراهم کردهاند.

جمعبندی

در مقاله بعدی از این مجموعه سوال مهمترین روشهای تحلیل تکنیکال چیست را پاسخ میدهیم. آشنایی با ویژگیهای این ابزارها و روشها به شما کمک میکند تا در انتخاب ابزار مناسب تحلیل با دقت عمل کنید. توجه داشته باشید که حتی اگر شما تحلیلگر بنیادی باشید، تحلیل تکنیکال برای شناسایی نقطه ورود و خروج مناسب و تعیین حد سود و ضرر برای معاملات لازم و ضروری است. بنابراین، حتما باید به یک استراتژی تحلیل تکنیکال سودده مسلط باشید که این امر مستلزم یادگیری روشهای مختلف و تست آنها است.

نظر خود را با ما به اشتراک بگذارید