فهرست مطالب

- استفاده از اندیکاتور برای تحلیل تکنیکال

- روش های تحلیل تکنیکال: پرایس اکشن کلاسیک

- روش های تحلیل تکنیکال: عرضه و تقاضا

- روش های تحلیل تکنیکال: امواج الیوت

- جمعبندی

در بازارهای مالی روشهای زیادی برای سود کردن وجود دارد. بسیاری از افراد ترید کردن با استفاده از تحلیل تکنیکال را انتخاب میکنند؛ اما در همان ابتدا با سبکهای بیشمار با اسمهای مختلف برخورد میکنند. شاید در ابتدای مسیر افراد شروع به تحقیق و مطالعه در مورد سبکهای مختلف کنند؛ اما معمولا در ابتدای راه دچار مشکل شده و نمیدانند چه سبکی برای آنها مناسب است. در این مقاله روش های تحلیل تکنیکال و نقاط ضعف و قدرت آنها را بررسی خواهیم کرد.

استفاده از اندیکاتور برای تحلیل تکنیکال

معمولا در ابتدای مسیر، هر فردی که به دنبال استفاده از تحلیل تکنیکال برای معامله است، با اندیکاتورها آشنا میشود. اندیکاتورها ابزارهایی بر روی چارت هستند که از قیمت مشتق شدهاند؛ یعنی با استفاده از فرمولهای مختلف که بر روی قیمت اعمال میشود، یک مدل تصویری ریاضی از آن تولید میشود.

به این مدل اندیکاتور گفته میشود. تعداد اندیکاتورها بیشمار است! شما میتوانید هر دادهای را گرفته و فرمولی روی آن اجرا کرده و آن را روی نمودار خود بیندازید. از معروفترین آنها میتوان به Moving Average ها، RSI، MACD و… اشاره کرد. معمولا هر فردی در ابتدای کار با آنها آشنا میشود.

این اندیکاتورها از اطاعات قیمت استفاده میکنند. به عنوان مثال از قیمت بسته شدن تعداد مشخصی کندل برای به دست آوردن Moving Average در یک بازه زمانی مشخص شده توسط شما استفاده میکنند.

به تصویر زیر نگاه کنید. در اینجا Moving Average 9 روزه را داریم که با منحنی آبی مشخص شده است.

تریدرها به روشهای مختلف از MA ها استفاده میکنند. به عنوان مثال در صورتی که کندل روزانهای بالای آن بسته شود، خرید میکنند.

اندیکاتورها معمولا به تنهایی ابزار مناسبی برای ترید کردن نیستند، سیگنالهای خرید و فروش آنها معمولا با تاخیر زیادی همراه است و بعد از انجام حرکت اصلی تازه میتوانید اقدام به خرید و فروش کنید.

همین سیگنالهای با تاخیر نیز در بهترین حالت 50 درصد موارد را به شما درست میگویند. در بخش مدیریت سرمایه در مورد ریوارد و ریسک نیز صحبت کردیم. ریسک به ریوارد ترید کردن با اندیکاتورها نیز ریسک به ریوارد خوبی ندارد؛ زیرا حرکت بزرگی انجام شده و تازه اقدام به خرید و فروش میکنیم؛ اگر دوباره حرکتی به آن اندازه انجام شود، میتوانیم یک ریوارد دریافت کنیم. به این مثال توجه کنید:

در این مثال بعد از شکست کامل Moving Average با دوره 21 روزه، تازه وارد فروش میشویم. استاپ معامله خودمان را بالای آخرین کندل قبل از شروع حرکت نزولی میگذاریمف بعد از آن قیمت فقط به اندازه یک ریوارد در جهت مورد علاقه ما حرکت کرده و به این ترتیب بعد از چندین روز سود زیادی دریافت نمیکنیم.

خب اندیکاتورها به چه درد ما میخورند؟

بسیاری از افراد هستند که در بازه طولانی مدت توانستند فقط با اتکا به اندیکاتورها به سود برسند؛ اما وقتی روشهای بهتر و بهینهتر وجود دارد چرا از آنها استفاده نکنیم؟

اندیکاتورها برای تاییدیه و استفاده کمکی در کنار دیگر ابزارها بسیار مفید است و نمیتوان به طور کل اهمیت آنها را نادیده گرفت؛ اما نمیتوان آن را به صورت مستقل یکی از روش های تحلیل تکنیکال دانست.

روش های تحلیل تکنیکال: پرایس اکشن کلاسیک

بسیاری از تحلیلها و نمودارهایی که در شبکههای اجتماعی میبینید با استفاده از سبک پرایس اکشن کلاسیک انجام شدهاند. تقریبا محبوبترین، معروفترین و کاربردیترین روش تحلیل تکنیکال در میان مردم است.

نام پرایس اکشن نیز نشان از آن دارد که در این سبک توجه زیادی به حرکت قیمت میشود و اندیکاتورها جای زیادی در آن ندارد.

در پرایس اکشن کلاسیک، الگوها و شکل کندلها اهمیت بسیار زیادی دارند. الگوهای قیمتی، مانند سر و شانه، وج صعودی و نزولی، کانالها و … در پرایس اکشن کلاسیک مورد توجه قرار میگیرند.

در این سبک شکل کندلها نیز اهمیت دارد. اگر در یک سطحی که قبلا واکنشی داشته باشیم، کندلی با شکل و شمایل مورد نظرمان ایجاد شود، میتوانیم وارد موقعیت معاملاتی فروش یا خرید شویم.

به عنوان مثال کندل پین بار یکی از فرمهای برگشتی است و اگر در یک کانال یا سطح کف و سقف دو قلو با آن مواجه شویم، میتوانیم با اطمینان بیشتری وارد پوزیشن شویم.

یکی از بهترین منابع برای این سبک بسته آموزشی البروکس است. البروکس یک دوره آموزشی و چندین کتاب دارد که در آن به طور کامل و مفصل سبک خودش را آموزش داده است.

یکی از خوبیهای این سبک این است که تنها با ان میتوانید به تریدهای سود ده برسید. باید وقت زیادی بر روی آن و دوره البروکس بگذارید تا به تسلط و دانش کافی برسید. توجه به قیمت و الگوها از نقاط قوت این سبک است.

از معایب آن نیز میتوان به این اشاره کرد که توجهی به سطوح قیمتی نمیکند، نقاط چرخشی قیمت را در نظر نمیگیرد. از طرفی به دلیل محبوبیت و گستردگی استفاده از این سبک، بزرگان بازار میدانند اکثریت افراد در کجا وارد یک ترید شدهاند و به همین دلیل امکان شکست تحلیل در این سبک بیشتر از دیگر سبکها مانند عرضه تقاضا است.

روش های تحلیل تکنیکال: عرضه و تقاضا

فلسفه این سبک این است که هیچ اتفاقی در بازار نمیفتد، مگر به واسطه عرضه و تقاضا. این موضوع منطقی هم هست؛ در بازارهای سنتی وقتی خریدار و تقاضا برای یک کالا زیاد میشود و از آن طرف عرضه کم است، قیمت شروع به بالا رفتن میکند و بالعکس.

در بازارهای مالی و طبق فلسفه این سبک نیز همه چیز بر اساس عرضه و تقاضا تعیین میشود. اگر خریداران بیتکوین بیشتر از فروشندگان ان باشند، قیمت بالا میرود.

در این سبک تحلیلگران به دنبال سطوح عرضه و تقاضا هستند. آنها با استفاده از شکل کندلها و نوع حرکت قیمت، سطوحی را تعیین میکنند که نشان دهنده فروش یا خرید است.

در بازگشت قیمت به آن سطوح، امکان واکنش را میدهند و بر اساس آن معامله میکنند.

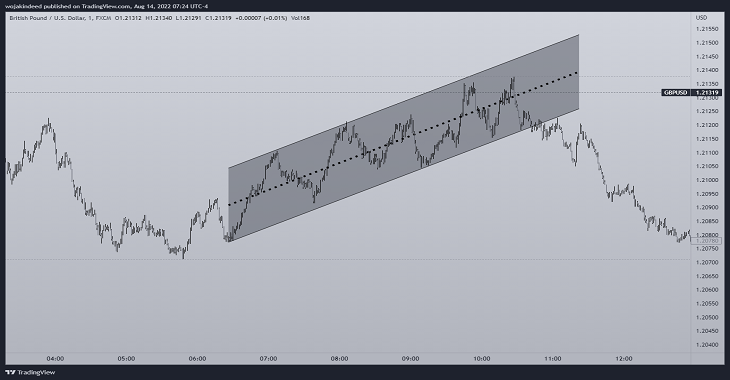

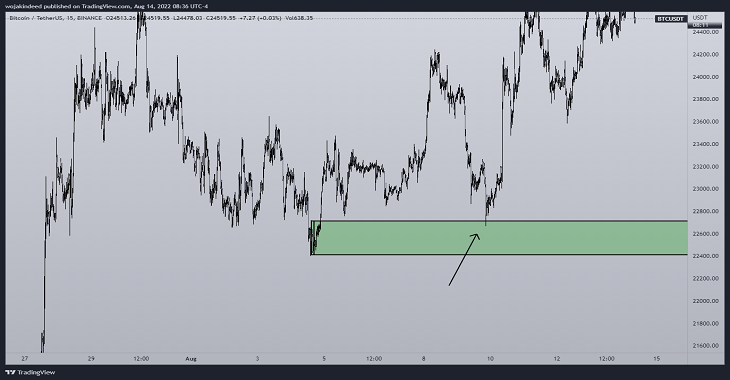

به مثال زیر توجه کنید.

در اینجا یک سطح عرضه در بیت کوین داریم که باعث ریزش قیمت شده است، حال اگر کمی نمودار را به جلوتر ببریم، مشاهده میکنیم قیمت در واکنش به این سطح دوباره با افت مواجه شده است.

در مثال بعدی با یک سطح تقاضا مواجه هستیم که با رنگ سبز به نمایش در آمده است.

اگر کمی به جلوتر برویم، میبینیم که قیمت بعد از بازگشت به این سطح حرکت رو به بالای قدرتمندی را شروع کرده است.

یکی از مزایای این سبک دریافت ریسک به ریواردهای بسیار خوب است؛ طوری که در صورت تحلیل اشتباه فراوان، ممکن است ضرر شما در یک ترید مناسب جبران شود.

اما بحث اصلی اینجاست که هیچ کدام از روش های تحلیل تکنیکال معروف در زمینه عرضه و تقاضا نمیتوانند به طور کامل قدرت سطوح مختلف را تعیین کنند. گاهی ممکن است یک سطح بسیار عالی از نظر شما، به راحتی شکسته شود و دلیل آن قویتر بودن سطح مقابل است.

عرضه و تقاضا زیرشاخههای فراوانی دارد که از معروفترین آنها میتوان به ICT، RTM و اسمارت مانی اشاره کرد.

ICT

ICT سبک ابداعی یک فرد آمریکایی به نام مایکل هادلستون است که 30 سال سابقه تدریس و معامله در بازارهای مالی مختلف را دارد. در این سبک به زمان انجام حرکتهای قیمت و جلسات معاملاتی توجه ویژهای میشود. در ICT به طور خالص با سطوح عرضه و تقاضا کار نمیکنیم و این سطوح تنها 20 درصد کل سبک را تشکیل میدهند.

مایکل در ICT مفهوم نقدینگی و پیدا کردن آن روی نمودار را به شاگردانش آموزش داد. او در حال حاضر یک دوره آموزشی را به صورت رایگان شروع کرده است که با جستجوی نام ICT Mnetorship 2022 میتوانید به آن دسترسی پیدا کنید.

RTM

RTM مخفف عبارت Read The Market یا خواندن بازار است. تحلیلگران این سبک اعتقاد دارند بازار پر از سفارش است و باید نواحی دارای سفارش را پیدا کنیم.

آنها در سطوح عرضه و تقاضا دنبال بهترین سطوح سفارش هستند و اعتقاد دارند اگر کسی به طور کامل RTM را یاد بگیرد، میتواند تمام بازار را پیشبینی کند که این یک تبلیغات اشتباه و تقریبا دروغ است؛ زیرا بازارهای مالی هیچ قطعیتی ندارند و هیچ مدرکی نیز وجود ندارد که این ادعا را تایید کند.

با این حال RTM یک سبک تحلیلی دقیق است و ریسک به ریواردهای بسیار خوب را به شما میدهد. هرچه بیشتر بر روی آن وقت بگذارید متوانید استراتژی خود را بهتر کرده و معاملات بهتری داشته باشید.

از معایب RTM میتوان به عدم توجه به تایم و سشن معاملات اشاره کرد و تنها سطوح سفارش برای آنها مهم است. از طرفی منابع این سبک بسیار پراکنده است و هرکس طبق نظر خودش آن را به شکل متفاوتی تدریس میکند؛ به همین دلیل تسلط بر روی آن و سود ده شدن با استفاده از این روش تحلیلی ممکن است زمان و انرژی زیادی از شما بگیرد.

روش های تحلیل تکنیکال: امواج الیوت

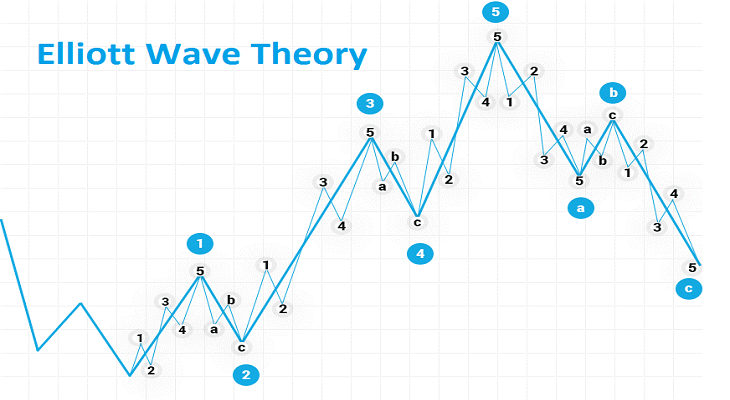

یکی دیگر از روش های تحلیل تکنیکال استفاده از امواج الیوت است. امواج الیوت اولین بار توسط Ralph Nelson Elliott ( رالف نلسون الیوت) ابداع شد. او اعتقاد داشت بازارهای مالی از افراد تشکیل شده و احساسات و رفتار انسانها در شرایط مشابه، تکرار میشود. او حرکات قیمت را به موجهایی تشبیه کرد و این سبک را با نام امواج الیوت پایهگذاری کرد.

امواج الیوت از موجهای جنبشی و اصلاحی برای توجیه حرکات بازار استفاده میکنند. بسیاری از الگوهای پرایس اکشنی توسط امواج الیوت قابل توجیه هستند. شمارش امواج الیوت قوانین خاصی دارد که باید مدتها بر روی آنها مطالعه و تمرین شود.

همانطور که در تصویر میبینید، در تئوری امواج الیوت، هر حرکت قیمت نامگذاری و موج شماری میشود و میتوان بر اساس آنها حرکت بعدی قیمت را حدس زد.امواج الیوت در طول زمان گسترش پیدا کرده و افراد مختلف سبکهای جدیدی را با استفاده از آن ابداع کردهاند. سبک رابرت ماینر و نئو ویو از جمله زیرمجموعههای امواج الیوت هستند.

وین ریت امواج الیوت در صورتی که در آن به تسلط برسیم، بسیار بالاست؛ اما گاهی اوقات ریسک به ریوارد مطلوبی به ما نمیدهد. از طرفی تسلط بر روی قوانین ان بسیار سخت و زمانبر است. بسیاری از تحلیلگران نیز اعتقاد دارند امواج الیوت فقط برای تحلیل کردن آینده بازار به کار میآید و نمیتوان با آنها معامله سوآور داشت؛ اما هر سبکی باید شخصی سازی شده و از دل آن ستاپهای مناسبی برای سود کردن طراحی کرد.

جمعبندی

در این مقاله در مورد انواع سبک های تحلیل تکنیکال صحبت کردیم. روش های بسیار زیادی برای شروع این کار وجود دارند که گاهی اوقات حتی نام آنها را هم به ندرت شنیدهایم. بعضی از روش های تحلیل تکنیکال مانند استفاده از ابر ایچیموکو یا فیبوناچی و… نیز میتوانند در این دستهبندئی قرار بگیرند؛ اما در اکثر موارد در همین دستهبندیها جای میگیرند.

انتخاب روش و سبک به هیچ عاملی به جز خودتان و روحیات خودتان بستگی ندارد. شما میتوانید با هرکدام از روش های تحلیل تکنیکال به سوددهی برسید و فقط تمرین و رعایت مدیریت سرمایه است که میتواند بقای شما را در بازارهای مالی تضمین کند.

نظر خود را با ما به اشتراک بگذارید

نظرات

ممنون از توضیحات خوبتون <3

ممنون عالی بود مطالب تون

عالی بود ممنون از توضیحاتتون

ممنون از اطلاعاتی که در اختیار ما گذاشتید